- Dlžníci čelia kríze, zatiaľ čo ohodnotenia klesajú a poskytovanie úverov sa sprísňuje

- Nové pravidlá a zmeny na trhu môžu spôsobiť prudký, ale krátky pokles

Otrasy na trhu s trofejnými nehnuteľnosťami v Londýne a Frankfurte ponúkajú pohľad na škody, ktoré čakajú európskych investorov do nehnuteľností, ktorí čelia najvýraznejšiemu zvratu v histórii.

Investori sa snažia nájsť spôsob, ako preklenúť nedostatok finančných prostriedkov, kým na úverových trhoch dochádza k prudkému nárastu úrokových sadzieb, a to od zložitého procesu refinancovania kancelárskej budovy v londýnskej City až po napätý predaj Commerzbank Tower v nemeckom finančnom centre.

Veža Commerzbank vo Frankfurte nad Mohanom, Nemecko.

Fotograf: Alex Kraus/Bloomberg

V nadchádzajúcich týždňoch, keď veritelia v celej Európe dostanú výsledky koncoročných hodnotení, sa začne prejavovať reálna situácia. Hrozí, že výrazný pokles ocenenia spôsobí porušenie úverových podmienok, čo vyvolá núdzové opatrenia financovania, od nútených predajov až po čerpanie čerstvej hotovosti.

“Európa bude prechádzať veľkým uvoľňovaním 10 ročného obdobia ľahkých peňazí,” povedal Skardon Baker, partner súkromnej kapitálovej spoločnosti Apollo Global Management. “Množstvo problémov a dislokácie je mimo spektra.”

Podľa Európskeho bankového úradu, prieskumu Bayes Business School a údajov, ktoré spracovala agentúra Bloomberg, sú úvery, dlhopisy a iné dlhy v celkovej hodnote približne 1,9 bilióna eur (2,1 bilióna USD), čo je takmer veľkosť talianskej ekonomiky, zabezpečené komerčnými nehnuteľnosťami alebo poskytnuté vlastníkom nehnuteľností v Európe a vo Veľkej Británii.

Približne 20 % z tejto sumy, teda asi 390 miliárd EUR, bude splatných v tomto roku a hroziaca kríza predstavuje prvú skutočnú skúšku nariadení navrhnutých po globálnej finančnej kríze na obmedzenie rizík spojených s poskytovaním úverov na nehnuteľnosti. Tieto pravidlá by mohli spôsobiť, že korekcia bude prudšia a náhlejšia.

“Myslím si, že k preceneniu dôjde rýchlejšie ako v minulosti,” povedal John O’Driscoll, vedúci oddelenia správy nehnuteľností francúzskej poisťovne Axa SA. “Ľudia začínajú byť odhalení, keď odliv odchádza.”

Európski veritelia budú novými nariadeniami podnecovaní k agresívnejším opatreniam v oblasti zlých úverov. Sú tiež v lepšej kondícii ako počas poslednej krízy v oblasti nehnuteľností pred viac ako desiatimi rokmi, takže by mohli mať menší sklon nechať problémy vyhnívať. Tým sa bremeno prenáša na dlžníkov.

| Čo sa zmenilo | Prečo je to dôležité |

| Banky musia účtovať rezervy na očakávané, a nie naakumulované straty | Už žiadne “predlžovanie a predstieranie” |

| Úvery, pri ktorých sa porušujú zmluvné podmienky, sú zaťažené vyššími kapitálovými požiadavkami | Banky sú nútené rýchlejšie konať v prípade zlých úverov |

| Nemeckí retailoví investori musia čakať až rok na vyplatenie prostriedkov z realitných fondov | To umožňuje organizovanejší predaj aktív |

| Francúzske realitné fondy musia držať aspoň 25 % prostriedkov v hotovosti alebo akciách | To poskytuje likvidnú rezervu |

Po finančnej kríze v roku 2008 sa väčšina bánk zdráhala vymáhať zlé úvery, pretože by to viedlo k obrovským stratám – tento postup sa nazýva “predlžovanie a predstieranie”. Podľa nových pravidiel týkajúcich sa nesplácaných úverov budú musieť veritelia tvoriť rezervy na očakávané, a nie na vzniknuté straty. To znamená, že majú menšiu motiváciu vyčkávať a dúfať, že sa hodnota aktív zotaví.

Stratégie zvládania situácie

Niekoľko nedávnych transakcií ukazuje, ako realitné spoločnosti reagujú na koniec éry ľahkých peňazí, ale nútené predaje sú zatiaľ skôr výnimkou ako pravidlom.

1 Portsoken Street

Majiteľom kancelárskej budovy na okraji londýnskej štvrte poisťovní sa nepodarilo zabezpečiť refinancovanie pred splatnosťou dlhu vo výške približne 140 miliónov libier (174 miliónov USD) v júli, čo ich prinútilo zahrnúť do účtovnej závierky predloženej v auguste doložku o podstatnej neistote.

Hoci modernizovaná a čiastočne prenajatá budova bola vo februári 2022 ocenená na približne 220 miliónov GBP, jej hodnota odvtedy prudko klesla. Prebiehajú diskusie o refinancovaní aj prenájme zvyšných priestorov, ktoré by mohli ponúknuť riešenie. Bez pokroku by výsledkom mohol byť nútený predaj.

One Poultry

Kórejskí vlastníci budovy neďaleko Bank of England poskytli akcionárom úver po tom, čo pokles jej hodnoty viedol k porušeniu podmienok úveru od Bank of Ireland, ako vyplýva z účtovníctva spoločnosti. Táto stratégia si samozrejme vyžaduje vlastníkov, ktorí majú k dispozícii hotovosť, čo nie je prípad mnohých európskych vlastníkov so silným pákovým efektom. O nedodržaní termínu refinancovania už skôr informovala agentúra React News.

Vauxhall Construction

V Londýne našla spoločnosť Guangzhou R&F Properties Co. alternatívu k bankovým úverom. Čínsky developer sa obrátil na konzorcium zahŕňajúce spoločnosti Apollo Global Management Inc. a Carlyle Group, aby si zabezpečilo 772 miliónov GBP prioritného a mezanínového dlhu s cieľom obnoviť práce na bytovom a hotelovom komplexe vo Vauxhall.

Commerzbank Tower

Vo Frankfurte sa ďalší kórejský investor rozhodol radšej predať vežu, ktorú obýva Commerzbank AG, ako sa pokúsiť o refinancovanie. Na súčasnom trhu je to zriedkavý krok. Podľa Chrisa Staveleyho, vedúceho oddelenia medzinárodných kapitálových trhov v Európe spoločnosti JLL, sa v minulom roku v Európe stiahli plánované predaje kancelárskych priestorov v hodnote približne 20 miliárd eur, pričom predajcovia brali ohľad na klesajúce hodnoty.

Doteraz sa ocenenie neznížilo natoľko, aby sa prioritný dlh, teda úvery, ktoré majú vo všeobecnosti v držbe banky, dostal pod cenu, ale to sa môže čoskoro zmeniť. Komerčné nehnuteľnosti v Spojenom kráľovstve ocenené spoločnosťou CBRE Group Inc. klesli v minulom roku o 13 %. Pokles sa zrýchlil v druhej polovici roka, pričom len v decembri zaznamenal maklér pokles o 3 %. Analytici Goldman Sachs Group Inc. predpovedajú, že celkový pokles by mohol dosiahnuť 20 % >tu<.

Banky by potom mohli konať skôr, ako ceny ešte viac klesnú, a riskovať úverové straty, čím by zadlžených prenajímateľov prinútili k zložitým alternatívam. Problémy sú ešte zložitejšie pre tých, ktorí čelia splatnosti dlhu. Veritelia znižujú výšku hodnoty nehnuteľnosti, ktorú sú ochotní požičať. To znamená, že nižší odhad by mohol pôsobiť ako dvojitý úder, ktorý by zvýšil nedostatok finančných prostriedkov.

“Chuť bánk je nižšia a zostane nižšia”, kým sa neobjavia náznaky, že trh dosiahol dno, povedal Vincent Nobel, vedúci oddelenia úverov založených na aktívach v spoločnosti Federated Hermes Inc. Nové nariadenia nútia banky riešiť problémové úvery “a jedným zo spôsobov riešenia problémov je urobiť z nich problém niekoho iného”.

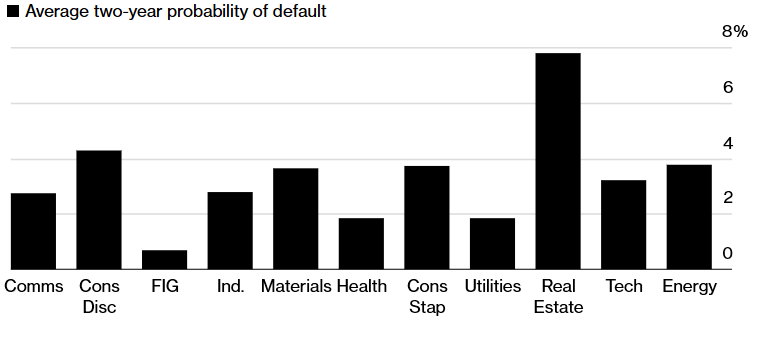

Európske rizikové dlhopisy na nehnuteľnosti majú najvyššie riziko zlyhania

Zdroj: Bloomberg, BQuant

Poznámka: Sektory paneurópskeho indexu s vysokým výnosom vo všetkých menách

Epicentrom krízy bolo doteraz Švédsko, kde sa predpokladá pokles cien domov o 20 % v porovnaní s ich najvyššou úrovňou. Kótované realitné spoločnosti v krajine stratili za posledných 12 mesiacov 30 % svojej hodnoty a švédska centrálna banka a Úrad pre finančný dohľad opakovane varovali pred rizikami vyplývajúcimi z dlhov komerčných nehnuteľností.

Podľa Andersa Kvista, hlavného poradcu riaditeľa FSA, by pokles hodnoty nehnuteľností mohol vyvolať “domino efekt”, keďže požiadavky na väčšie zabezpečenie by si mohli vynútiť núdzový predaj.

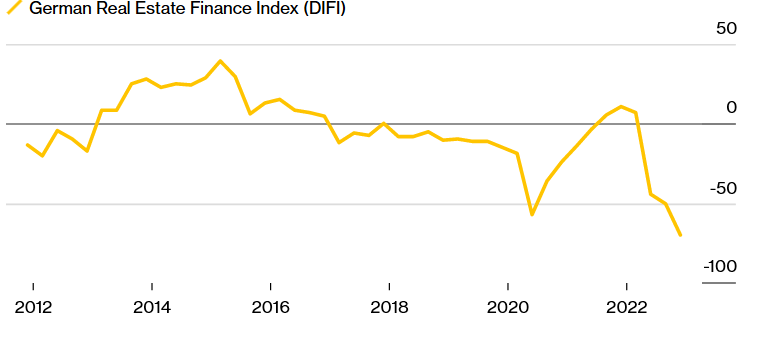

Zatiaľ čo v niektorých krajinách, ako napríklad v Taliansku a Španielsku, ktoré boli po globálnej finančnej kríze zasiahnuté viac, existuje niekoľko ohnísk stability, Spojené kráľovstvo sa prepadá a existujú náznaky, že Nemecko by mohlo byť ďalšie na rade.

Zdroj: ZEW Mannheim, Jones Lang LaSalle

Pozitívom je, že investori do nehnuteľností majú k dispozícii viac možností. Subjekty, ako sú uzavreté úverové fondy, sa v poslednom desaťročí neustále rozširujú. Podľa prieskumu Bayes mali poisťovne a iní alternatívni veritelia v prvej polovici minulého roka spoločne vyšší podiel na nových úveroch na nehnuteľnosti v Spojenom kráľovstve ako najväčšie banky v krajine.

V nasledujúcich 18 mesiacoch investori nalejú rekordné množstvo peňazí do takzvaných oportunistických fondov, ktoré uzatvárajú rizikovejšie stávky na nehnuteľnosti, povedal minulý týždeň na Svetovom ekonomickom fóre v Davose výkonný riaditeľ spoločnosti Cantor Fitzgerald Howard Lutnick. Tento trend podľa neho pomôže urýchliť oživenie trhov s komerčnými nehnuteľnosťami.

Tieto nové nástroje by mohli spôsobiť, že otrasy budú trvať kratšie ako v minulosti, keď banky držali zlé úvery celé roky. Louis Landeman, úverový analytik Danske Bank v Štokholme, očakáva, že reset bude relatívne usporiadaný a dlžníci budú mať dostatok času na prijatie protiopatrení.

“Každý, kto dokáže prísť s kreatívnym spôsobom, ako vyplniť túto medzeru, bude mať skvelé obdobie,” povedal Mat Oakley, vedúci komerčného výskumu v spoločnosti Savills.