Wall Street on Parade informoval, že Dodd-Frankova legislatíva o finančnej reforme z roku 2010 nariadila Úradu pre zodpovednosť vlády (GAO), vyšetrovaciemu orgánu kongresu, aby skontroloval programy núdzových pôžičiek FEDu, ktoré sa uskutočnili počas a po finančnej kríze v roku 2008. GAO zistil, že kumulatívnych 16,1 bilióna dolárov bolo čerpaných do firiem z Wall Street FEDom – za super lacné úrokové sadzby. GAO poskytol údaje o najvyšších zostatkoch a tiež kumulatívnej celkovej sume.

Prečo je kumulatívny súčet nevyhnutný a relevantný? Pretože jedna inštitúcia v roku 2008, Citigroup, bola väčšinu času insolventná keď ju FED zaplavoval lacnými úvermi. (Podľa zákona FED nemôže poskytovať pôžičky platobne neschopnej inštitúcii.) A keď insolventná inštitúcia dostáva pôžičky, ktoré FED točí dva a pol roka, pri úrokových sadzbách často pod jedným percentom, zatiaľ čo Citigroupu trh nepožičiaval peniaze ani za dvojciferné úrokové sadzby, je veľmi dôležité poznať kumulatívnu sumu toho čo Citigroup dostal. Podľa GAO, toto číslo dosiahlo 2,5 bilióna dolárov len pre niektoré z týchto úverových programov FEDu. (Pozri stranu 131 štúdie GAO tu.)

Akademickí učenci, ktorí zostavili tabuľky pôžičiek FEDu počas finančnej krízy pre Levy Economics Institute, tiež poskytli kumulatívne výšky. Ich bilancia, ktorá zahŕňala ďalšie záchranné programy FEDu, ktoré nie sú obsiahnuté v správe GAO, dosiahla 29 biliónov dolárov (tu). Poznámka Winky: Naozaj sa jedná o biolión, teda 1 000 miliárd.

Najväčší z núdzových úverových programov FEDu pre obchodné domy na Wall Street v roku 2008 sa nazýval Primary Dealer Credit Facility, alebo v skratkou, PDCF. V priebehu viac ako dvoch rokov dosiahol kumulatívnu sumu 8,9 bilióna dolárov. Tri obchodné spoločnosti z Wall Street dostali 64 percent týchto peňazí: Citigroup, kumulatívnych 2,02 bilióna dolárov; Morgan Stanley, kumulatívnych 1,9 bilióna dolárov; a Merrill Lynch, kumulatívnych 1,78 bilióna dolárov.

V roku 2008 neexistoval žiadny zákon, ktorý by nútil FED, aby niekedy odhalil mená bánk, ktoré si požičali tieto peniaze a ich sumy od FEDu. Dodd-Frankove právne predpisy urobili tieto zverejnenia povinné. Ale Dodd-Frank stanovil dvojstupňovú úroveň zverejňovania. Ak by bol program núdzového poskytovania úverov podľa oddielu 13 ods. 3 zákona o Federálnom rezervnom systéme, ako bol PDCF, FED by musel zverejniť názvy firiem a sumy požičané jeden rok po ukončení programu. Pre Núdzové operácie vykonávané prostredníctvom takzvaných operácií “otvoreného trhu” FEDu by však nemuseli zverejňovať názvy firiem a sumy až dva roky po tom, ako boli pôžičky poskytnuté.

Zdá sa teda, že v roku 2019 sa FED rozhodol sprístupniť astronomické sumy obchodným domom na Wall Street nie prostredníctvom PDCF(ktorý opäť zriadil v marci 2020), ale prostredníctvom svojich operácií na voľnom trhu repo úverov.

Trh repo úverov je trh s jednodňovými úvermi, kde banky, maklérske firmy, podielové fondy a iní si navzájom navzájom požičiavajú oproti bezpečnému kapitálu, zvyčajne štátnym dlhopisom. Repo znamená “dohodu o spätnom odkúpení”.

17. septembra 2019 sa jednodňová úroková sadzba zvýšila z priemerných 2 % na 10 %, čo signalizuje, že jedna alebo viac firiem mala problémy. FED sa tak 17. septembra 2019 de facto stal repo úverovým trhom a exponenciálne zvýšil objem úverov, ktoré robil v nasledujúcich mesiacoch. Jeho repo pôžičky trvali do 2. júla 2020, kedy obnovil rôzne programy väčšinou označovanými skratkami z roku 2008.

Rada Guvernérov Federálnej Rezervy vo Washingtone D.C, nezávislá federálna agentúra, outsourcuje prevažnú väčšinu svojich programov núdzového poskytovania úverov newyorskému FEDu, jednej z 12 súkromných regionálnych bánk FEDu. Najväčšími vlastníkmi podielov newyorského FEDu je týchto päť bánk: JPMorgan Chase, Citigroup, Goldman Sachs, Morgan Stanley a Bank of New York Mellon. Týchto päť bánk predstavuje dve tretiny z ôsmich globálne systémovo dôležitých bánk (G-SIB) v Spojených štátoch. Ďalšími tromi G-SIB sú Bank of America, vlastník akcií v Richmond FED; Wells Fargo, majiteľ akcií San Francisco FED; a State Street, vlastník podielu v Bostonskom FEDe.

Teraz sme prepočítali čísla pre núdzové repo pôžičky Newyorského FEDu za obdobia, v ktorých doteraz zverejnil mená dlžníkov: posledných 14 dní septembra 2019 a celého štvrtého štvrťroka 2019 (tu). (Newyorský FED zverejňuje údaje o transakciách štvrťročne. Musíte odstrániť reverzné repo transakcie.)

Po prepočítaní sa teraz zdá, že Newyorský FED mohol úmyselne použiť závratnú škálu termínovaných úverov na tento jednodňový trh repo úverov, aby zamaskoval skutočnosť, že obchodné jednotky najväčších bánk, nad ktorými dohliada, boli najväčšími dlžníkmi.

Napríklad Newyorský FED ponúkal jednodňové repo pôžičky každý pracovný deň, ale pravidelne pridával aj 14-dňové, 28-dňové, 42-dňové a iné termínované úvery. Povedzme, že obchodná spoločnosť si vzala pôžičku vo výške 10 miliárd dolárov na jeden deň, ale v ten istý deň si vzala ďalšiu pôžičku vo výške 10 miliárd dolárov na obdobie 14 dní. 14-dňová pôžička za 10 miliárd dolárov predstavovala ekvivalent 14-dňového úveru vo výške 10 miliárd dolárov denne alebo kumulatívneho súčtu 140 miliárd dolárov.

Ak sme jednoducho vyskladnil stĺpec, ktorý newyorský FED poskytol pre “obchodovanú sumu” na obchodnú spoločnosť, uviedol len 10 miliárd dolárov za tento 14-dňový termínovaný úver a nie 140 miliárd dolárov, do ktorých sa suma skutočne premietla. Poznámka Winky: Tu si myslím že je dôležité brať do úvahy oba čísla, ale pre mňa je kumulatívna suma práve v tomto prípade irelevantná. Subjekt si požičal 10miliárd na 14 dní, nie 140miliárd.

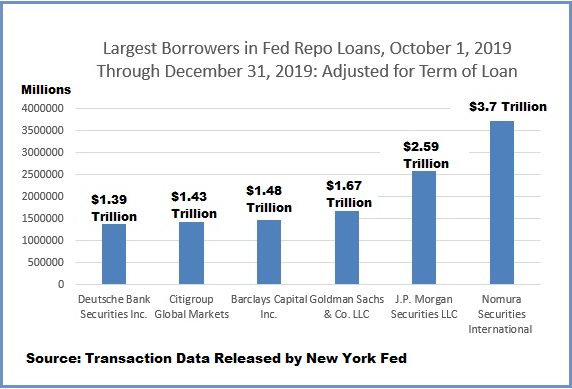

Šesť obchodných domov dostalo 62 percent z 19,87 bilióna dolárov, ako je znázornené v grafe vyššie. Materské firmy troch z týchto firiem, JPMorgan Chase, Citigroup a Goldman Sachs, sú vlastníkmi akcií newyorského FEDu. Newyorský FED môže elektronicky vytvárať bilióny dolárov, ktoré poskytuje, stlačením tlačidla.

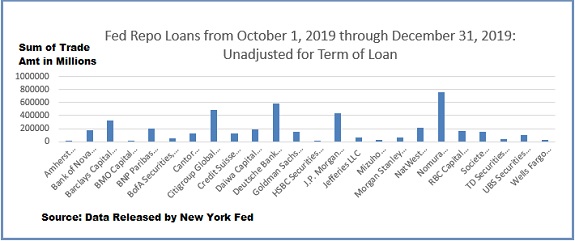

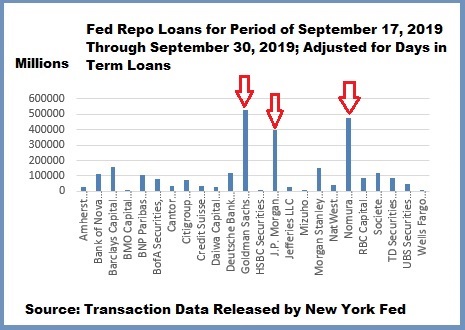

Nižšie je uvedený graf, ktorý zobrazuje podhodnotené sumy požičané len pomocou stĺpca “obchodovanej sumy” Newyorského FEDu za štvrtý štvrťrok 2019. Nižšie sme tiež upravili repo úvery FEDu tak, aby zodpovedali počtu dní v termíne za obdobie od 17. septembra 2019 do 30. septembra 2019. (Fed zverejnil tieto údaje o transakciách samostatne na konci septembra 2021.) Presvedčivo ukazuje, že od začiatku finančnej krízy v roku 2019 boli v centre pôžičiek tie isté tri firmy.

Fed sa pôvodne pokúsil preniesť problém na korporácie, ktoré odčerpávajú likviditu z finančného systému stiahnutím štvrťročných daňových platieb na jeseň 2019. Ale medzi najväčšie depozitné banky v krajine, kde by sa tieto štvrťročné daňové platby uskutočnili, sú Wells Fargo Bank a Bank of America, okrem JPMorgan Chase a Citibank Citigroup. Ale ako ukazuje nižšie uvedený graf, zdá sa, že Ani Wells Fargo, ani Bank of America nemajú žiadne veľké problémy s likviditou. Okrem toho traja z najväčších dlžníkov (Nomura, Barclays a Deutsche) sú obchodnými pobočkami zahraničných bánk. Naozaj sa od nás očakáva, že budeme veriť, že americké korporácie držia svoje štvrťročné daňové platby v obchodných jednotkách zahraničných bánk?

Auditovaná účtovná závierka FEDu ukazuje (tu), že v jeho vrcholnom dni v roku 2020 mala repo úverová operácia FEDu nesplatené úvery vo výške 495,7 miliárd dolárov. V jeho vrcholnom dni v roku 2019 dosiahli nesplatené repo úvery Fedu 259,95 mld. USD. Treba poznamenať, že v roku 2019 nedošlo v USA k pandemickej kríze spôsobenej ochorením COVID-19. Prvý prípad ochorenia COVID-19 v USA oznámilo CDC 20. januára 2020.

Je už dávno minulosťou, aby senátny bankový výbor a výbor pre finančné služby Snemovne reprezentantov vytiahli príslušné strany na vypočutie, dostali svedkov pod prísahu a prišli na koreň tohto druhého tajného záchranného balíka FEDu pre Wall Street v rozpätí 11 rokov.