- Veľkosť súvahy môže rozhodnúť o tom, ktorá sadzba ECB bude riadiť trhy

- Na výber je medzi súčasným systémom dolnej hranice alebo predchádzajúcim koridorom

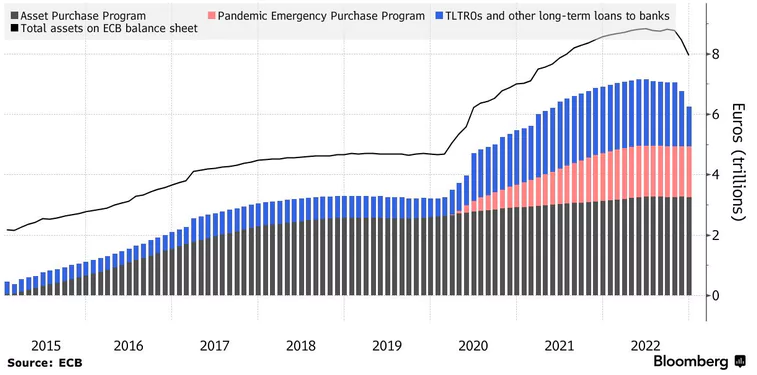

Bezprostrednou príčinou obáv je rozvrat trhu, kým sa Európska centrálna banka pripravuje na ústup od držby dlhopisov v hodnote 5 biliónov eur (5,4 bilióna USD), ale tento odchod vyvoláva zásadnejšie otázky o tom, ako bude v nasledujúcich rokoch určovať úrokové sadzby.

Takzvané kvantitatívne sprísňovanie (z anglického Quantitative Tightening, QT) spolu s tlačením bánk do odstupu od poskytovania lacných úverov tvoria súčasť epického boja s infláciou, ktorý priniesol najrýchlejšie zvyšovanie nákladov na pôžičky v histórii ECB.

To, ako ďaleko úradníci nakoniec posunú kvantitatívne uvoľňovanie (tu), však pomôže určiť aj to, či depozitná sadzba zostane ich kľúčovou pákou menovej politiky, alebo či sa vrátia k dôslednému riadeniu objemu hotovosti, ktorú majú banky v pohotovosti, a namiesto toho budú usmerňovať náklady na prijaté úvery prostredníctvom koridoru úrokových sadzieb.

Dlhodobé úvery expirujú, držba dlhopisov sa čoskoro zmenší;

Zdroj: ECB cez Bloomberg

Konkrétna odpoveď by mohla trvať nejaký čas – QT sa pravdepodobne potiahne celé roky. Tvorcovia finančnej politiky však s ohľadom na skúsenosti Federálneho rezervného systému a Bank of England už zvažujú možnosti a v najbližších mesiacoch môžu poskytnúť nápovedu.

ECB prisľúbila (tu), že do konca tohto roka prehodnotí spôsob, akým riadi krátkodobé sadzby, čo pomôže rozhodnúť, akú časť svojho dlhopisového portfólia môže vyradiť.

Ďalej sa dozviete, ako sa veci majú, aké sú možnosti a ako vyzerajú riziká.

Čísla

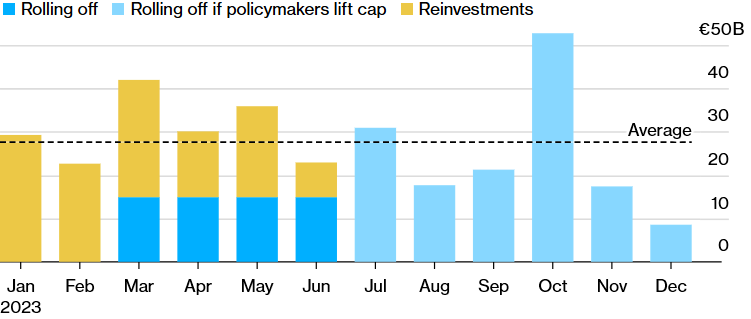

Najväčšie portfólio dlhopisov ECB by sa v tomto roku mohlo zmenšiť približne o 210 miliárd eur, ak tvorcovia politiky zrušia počiatočný limit zníženia vo výške 15 miliárd eur, ktorý stanovili na prvé mesiace QT, ktoré sa začne v marci.

K zníženiu dôjde, keď úradníci jednoducho umožnia splatnosť dlhu, namiesto toho, aby výnosy reinvestovali, ako to robia teraz. S priamym predajom sa v súčasnosti nepočíta.

QT bude doplnkom k lacným úverom TLTRO bankám v hodnote 812 miliárd EUR, ktorých platnosť sa skončí v roku 2023. Veritelia majú tiež možnosť predčasne splatiť 506 mld. eur, ktoré sú splatné na budúci rok, pričom ECB nedávno prijala prísnejšie podmienky poskytovania úverov v nádeji (tu), že tak urobia.

Znižovanie najväčšieho portfólia – APP – sa má začať v marci;

Zdroj: ECB

QT a TLTRO by mohli do konca roka 2023 znížiť súvahu ECB na 6,4 bilióna eur z maximálnej hodnoty 8,8 bilióna eur, ktorá dosiahla v júni minulého roka.

Dodatočné peniaze, ktoré sa v systéme premávajú, by sa zasa stlačili na približne 2,6 bilióna eur – stále nad úrovňou spred pandémie, ale dostatočne blízko na to, aby úradníci diskutovali o tom, ako ďaleko chcú zájsť a aké by boli následné účinky na menovú politiku.

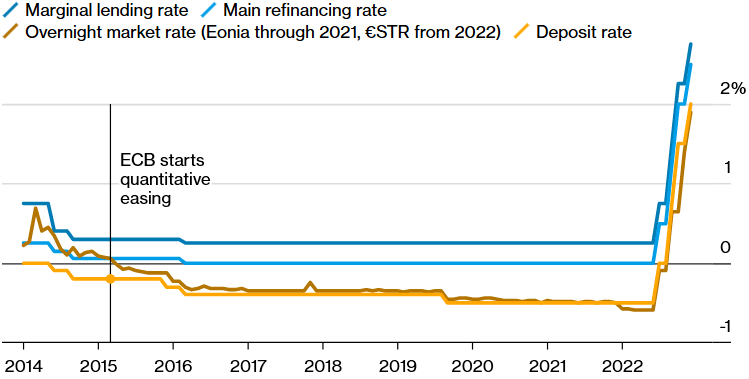

Súčasnosť

ECB v súčasnosti uplatňuje tzv. systém minimálnej sadzby. Jej najnižšia sadzba – v tomto prípade depozitná sadzba – stanovuje spodnú hranicu nákladov na jednodňové pôžičky na peňažných trhoch.

Dostatok likvidity znamená, že banky nemajú veľkú potrebu ani dopyt po tom, aby si navzájom požičiavali. Namiesto toho jednoducho ukladajú prebytočnú hotovosť do ECB a získavajú úrok vo výške depozitnej sadzby.

Systémy minimálnych sadzieb umožňujú tvorcom finančnej politiky usmerňovať likviditu a úrokové sadzby nezávisle od seba, čo je dôležitá vlastnosť v čase, keď sa pravidelne objavujú riziká napätia na trhu.

Na fungovanie tohto systému je potrebná nadmerná likvidita;

Zdroj: ECB cez Bloomberg

Zároveň sa zhoršuje nedostatok kolaterálu, ktorý banky potrebujú na iné finančné operácie, pretože veľké množstvo dlhopisov je zablokované v ECB – trvalo v portfóliu kvantitatívneho uvoľňovania alebo dočasne ako cenné papiere pre programy ako TLTRO.

Minulosť

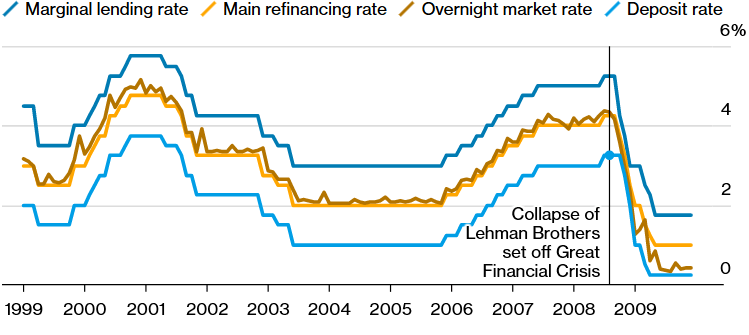

Pred veľkou finančnou krízou používala ECB – spolu s väčšinou svetových centrálnych bánk – systém koridorov.

Toto nastavenie spočívalo v prísnom riadení množstva peňazí obiehajúcich vo finančnom systéme – poskytovanie hotovosti podľa potreby prostredníctvom týždenných aukcií a spoliehanie sa na banky, že tieto prostriedky rozdelia do všetkých kútov finančného systému.

Jednodňové trhové sadzby sa riadili hlavnou refinančnou sadzbou;

Zdroj: ECB cez Bloomberg

Hlavná refinančná sadzba ECB bola východiskovým bodom pre to, koľko banky zaplatili prostredníctvom týchto aukcií. Vkladové a jednodňové refinančné operácie fungovali ako dolná a horná hranica koridoru pre parkovanie hotovosti a požičiavanie si.

Budúcnosť

Udržiavanie podlahového systému má svoje výhody. Nadmerná likvidita znižuje pravdepodobnosť výpadkov financovania a zároveň udržiava ECB pod kontrolou náklady na jednodňové pôžičky.

Obnovenie systému koridorov má však aj výhody. Na trh by sa vrátil kolaterál a mohla by sa posilniť finančná stabilita, keďže banky by sa pred poskytnutím úverov navzájom pozorne kontrolovali. Všetci, ktorí sa obávajú, že trvalá držba dlhopisov ohrozuje nezávislosť ECB, môžu byť tiež pokojnejší.

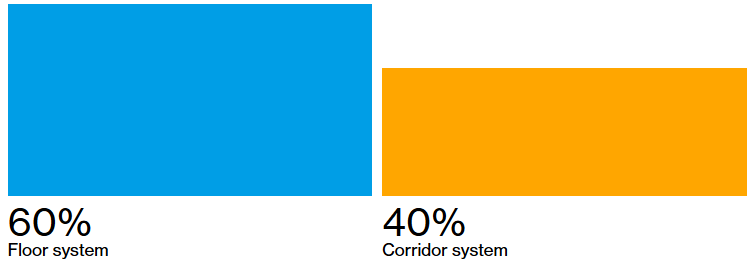

Očakáva sa, že depozitná sadzba zostane referenčnou hodnotou, kým sa rozbehne QT;

Modrá = podlahový systém, oranžová = koridorový systém;

Zdroj: Prieskum agentúry Bloomberg medzi ekonómami uskutočnený 20.-25. januára

Systém koridorov zároveň nevylučuje pokračujúcu prítomnosť ECB na trhu, pokiaľ sa vzniknutá likvidita absorbuje späť. Tvorcovia menovej politiky vrátane členky Výkonnej rady Isabel Schnabelovej načrtli možnosť väčšej súvahy v ustálenom stave (tu), ktorá by mohla zahŕňať portfólio aktív držaných viac-menej trvalo.

To by mohlo upevniť súčasné stratégie, ako je napríklad flexibilné reinvestovanie časti splatného dlhu ECB s cieľom upokojiť neopodstatnené výkyvy pri raste sadzieb.

Výzvy

Je takmer nemožné dopredu zistiť, o koľko sa môže súvaha zmenšiť, kým zníženie likvidity nevysunie náklady na jednodňové pôžičky smerom nahor, preč od depozitnej sadzby. Riziko spočíva v tom, že nesprávny odhad by mohol celý finančný systém uvrhnúť do krízy.

Skúsenosti Fedu poukazujú na to, aké ťažké môžu byť takéto procesy. Americká centrálna banka začala v roku 2017 rozpúšťať dlhové portfólio v hodnote 4,5 bilióna USD, pričom sa očakávalo zníženie o minimálne 1 bilión USD (tu). Keď predseda Jerome Powell v roku 2019 oznámil, že rollovanie sa skončí, stále to bolo približne 4 bilióny USD.

Tvorcovia menovej politiky ECB sa tiež musia rozhodnúť, či otrasy na dlhopisových trhoch v niektorých častiach eurozóny zastavia QT všade.

Náklady na pôžičky v Taliansku, ktoré má najväčšiu hromadu dlhu v bloku, sú citlivejšie na známky politických alebo hospodárskych sporov, ktorých je – medzi populistickou vládou premiérky Giorgie Meloniovej, nebesky vysokou infláciou a zadrhávajúcim sa rastom – veľa.

Určitú obranu ponúkajú flexibilné reinvestície niektorých cenných papierov do roku 2024, potom môže byť potrebný nástroj na ochranu prevodových tokov alebo starší, represívnejší program nákupu dlhopisov. Existencia plného štítu takmer na najbližšie dva roky môže byť jedným z najväčších stimulov na uvoľnenie súvahy už teraz.