Wall Street On Parade informoval, že sa objavili nové podrobnosti, ktoré poskytli plnší obraz o turbulenciách, ku ktorým došlo v temných kútoch trhov, keď 17. septembra 2019 vybuchol trh s repo pôžičkami cez noc a FED musel bežať na záchranu s biliónmi dolárov v kumulatívnych úveroch, ktoré trvali mesiace.

Predstavte si, že by ste boli Federálnym rezervným systémom a boli by ste zneuctení tým, že by ste viedli viac ako dvojročnú súdnu bitku, aby ste zabránili tlači robiť svoju prácu a zverejňovať podrobnosti o záchrane FEDu na Wall Street v rokoch 2007 až 2010 a jej derivátových protistrán v zahraničných bankách. Potom bol FED ďalej potupený po prehratých súdnych bitkách, keď v roku 2011 boli zverejnené podrobnosti o záchrane vo výške 29 biliónov dolárov (tu). Je pravdepodobné, že FED by nechcel nechať verejnosť alebo Kongres počuť najnovšie podrobnosti o záchrane jedného percenta hedžových fondov, ktoré využívali pákový efekt 50 ku 1 získaný od samotných bánk, na ktoré má FED dohliadať.

Toto by mohlo pomôcť vysvetliť, prečo došlo k úplnému výpadku správ mainstreamovými médiami, vrátane reportérov pridelených na pokrytie FEDu, keď FED začal zverejňovať mená obchodných jednotiek wall streetových megabánk, ktorým bolo poskytnuté núdzové záchranné koryto od 17. septembra 2019 do 31. decembra 2019 (tu).

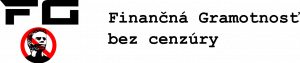

Toto by tiež mohlo pomôcť vysvetliť, prečo Úrad finančného výskumu ministerstva financií (OFR) napísal výskumný dokument (tu), ktorý sa pokúša presunúť zmätok hedžových fondov na trhu s futures štátnych dlhopisov na marec 2020 – po nástupe pandémie COVID-19 v USA – ale spravili chybu, a zahŕňal dva grafy, ktoré posúvajú nástup turbulencií, na začiatok septembra 2019.

Ďalej opisujeme, čo sa stalo, ale je dôležité si uvedomiť, že vďaka zrušeniu Glass-Steagall act v roku 1999 sa Wall Street mohla štruktúrovať do sedmokrásky systémovej nákazy. Tie isté obchodné domy, ktoré poskytujú 50 ku 1 margin úvery hedžovým fondom na svojich štátnych cenných papieroch ako ich takzvaní “hlavní makléri”, sú tí istí “primárni obchodníci”, ktorých používa Newyorský FED pre svoje operácie na voľnom trhu a zmluvne sú kupcami štátnych cenných papierov, keď vláda vydáva nový dlh. Primárni obchodníci, ktorí dotujú hedžové fondy a dostávajú pravidelné potľapkanie po hlave od Newyorského FEDu, sú z väčšej časti vo vlastníctve megabánk na Wall Street, ktoré tiež vlastnia obrovské, federálne poistené banky, ktoré držia bilióny dolárov v bežných účtoch a poistených účtov peňažného trhu.

Ale okrem toho, že držia bilióny dolárov poistených úspor obyčajných ľudí, tie isté megabanky podporované daňovými poplatníkmi tiež držia stovky biliónov dolárov v pochybných derivátoch, ktoré zostávajú z väčšej časti čiernou dierou pre regulátorov, napriek prísľubu Dodd-Frankovej finančnej reformy z roku 2010 na vyčistenie tohto neporiadku.

Spomíname to, pretože keď sa ktorákoľvek časť tohto vysoko prepojeného reťazca sedmokrásky začne otriasať, kľúčoví hráči začnú ustupovať od poskytovania väčšieho objemu úverov ostatným, pretože nedostatok transparentnosti bráni každému hráčovi vedieť, kto má väčšinu rizika a mohol by vybuchnúť.

Táto situácia posunula FED z pôvodného mandátu veriteľa poslednej inštancie voči komerčným bankám, ktoré sú chrbtovou kosťou ekonomiky, k veriteľom poslednej inštancie pre najvyšších z Wall Street.

Správa OFR vysvetľuje, ako hedžové fondy získavali pákový efekt 50 ku 1 od svojich hlavných maklérov (ktorí nie sú uvedení v správe, ale zahŕňajú JPMorgan Chase, Goldman Sachs, Bank of America, Morgan Stanley a Citigroup Global Markets a ďalšie) a zapojili sa do stratégie nazývanej bázický obchod. V správe OFR sa opisuje stratégia takto:

“Bázický obchod sa opiera o vzťah medzi trhom štátnych dlhopisov, kde investori dnes nakupujú štátne dlhopisy; trh s futures štátnych dlhopisov, kde sa investori dohodnú na pevnej cene, ktorú dostanú v budúcnosti; a repo trh, kde si investori dnes požičiavajú alebo požičiavajú niekomu inému štátne dlhopisy oproti hotovosti. Teoreticky by si požičiavanie štátnych dlhopisov dnes na repo trhu, za ktoré investor platí úroky repo sadzbou, malo stáť rovnakú sumu ako nákup tohto štátneho dlhopisu na hotovostnom trhu s dohodou o predaji tohto dlhopisu v budúcnosti. Veľmi malé odchýlky od tohto ideálu môžu byť ziskové, ak sa investícia využíva pomocou požičaného kapitálu.

“Bázické obchody sú trojnohé obchody, ktoré pokrývajú kľúčové finančné trhy: trhy s hotovosťou, termínované trhy štátnych dlhopisov a repo trhy. Ako ukazujeme, bázické obchody používajú dlhé hotovostné pozície štátnej pokladnice a shortovaním futures na vybudovanie zisku, ktorá by bez finančných rizík a iných treníc bola čistá pozícia podobná štátnemu dlhopisu. (Na futures trhoch sú dlhé pozície stávkou že ceny pôjdu hore; krátke pozície sú stávky že ceny budú klesať.) Jedným z okamžitých rozdielov medzi výnosom bázického obchodu a návratnosťou dlhopisu je možná variačná marža futures pozície. (Obchodníci s futures robia platby variačného marginu, keď hodnota hotovosti a kolaterálu na ich účtoch klesne pod stanovené úrovne marginu.) Ešte dôležitejšie je, že bázický obchodníci vo všeobecnosti financujú dlhú hotovostnú pozíciu na repo trhu, čo vystavuje bázické obchody rizikám rolovania a likvidity. Návratnosť bázického obchodu sa teda rovná syntetickému poplatku plus rizikovej prémii. Táto riziková prémia je v priemere pozitívna, ale môže sa výrazne líšiť a môže sa v čase stresu na trhoch s financovaním zmeniť na zápornú.”

Správa OFR tiež píše toto o pákovom efekte: “Pákový efekt hedžových fondov je obmedzený len zrážkami z kolaterálu a zrážky štátnych cenných papierov sú zvyčajne okolo 2 %. To znamená maximálny ukazovateľ finančnej páky pre hedžové fondy 50 ku 1.”

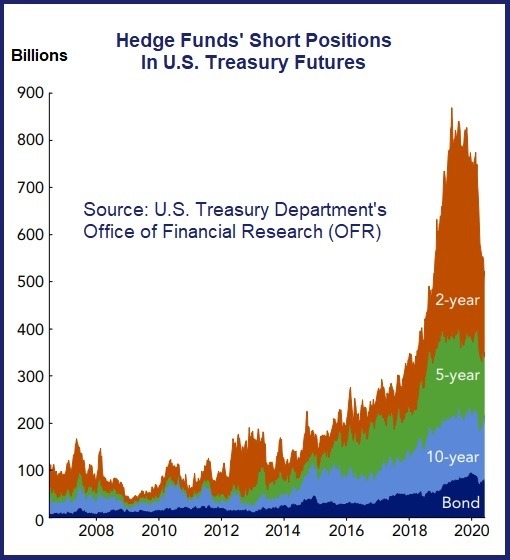

Ako sme už uviedli, OFR sa pokúša presunúť toto všetko do vybuchnutia na trhu štátnych dlhopisov v marci 2020, ale pomýlila sa a zahrnula vyššie uvedený graf a nižšie uvedený graf. Z vyššie uvedeného grafu vyplýva, že v roku 2019 sa krátke pozície hedžových fondov vo futures na americké štátne dlhopisy viac ako 800 miliárd dolárov. Nižšie uvedený graf ukazuje, že kľúčoví hráči sa znepokojili a začali požadovať zvýšený udržiavací margin na obchodoch. (Udržiavacií margin je minimálny vlastný kapitál, ktorý musí investor viesť na margin účte po nákupe. Suma požadovaná pri nákupe sa nazýva “počiatočný” margin.)

Všimnite si, ako sa prudký nárast marginu na údržbu prvýkrát vyskytol v septembri 2019 a začal klesa5, keď FED pumpoval desiatky miliárd dolárov denne v repo úveroch, ale potom v roku 2020 opäť vzrástol, keď sa začala pandemická panika.

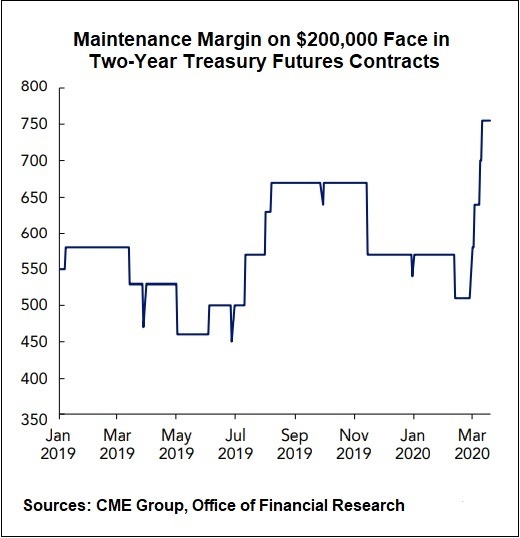

Nižšie uvedený graf zobrazuje mená šiestich najväčších dlžníkov a ich sumy pôžičiek z údajov zverejnených Newyorským FEDom (Toto je kumulatívny súčet úverov upravený o podmienky úverov.) Toto sú informácie, ktoré mainstreamové médiá odmietajú zverejniť – možno zo strachu, že sú v rozpore s naratívom FEDu, že repo kríza v roku 2019 vznikla z toho, že korporácie sťahujú svoje štvrťročné daňové platby z bánk. Najväčším dlžníkom v poslednom štvrťroku 2019 z núdzových repo operácií FEDu však bola Nomura Securities International, ktorá je súčasťou veľkej japonskej investičnej banky. Určite nebol hlavným držiteľom platieb dane z príjmu právnických osôb pre americké korporácie.

Článok Bloomberg News z 19. marca 2020 označil Field Street Capital Management za jeden z hedžových fondov, ktoré stratili značné sumy kvôli bázickému obchodovaniu (tu).

Včera sme si prezreli formulár ADV na Field Street v spise s Komisiou pre cenné papiere a burzu (tu). Field Street uvádza ako svojich hlavných maklérov nasledovné: Bank of America Securities; J.P. Morgan Securities; a Merrill Lynch Professional Clearing Corp (súčasť Bank of America). Bank of America Securities a J.P. Morgan Securities sú dvaja z hlavných dílerov FEDu. Tý boli tiež ťažkými dlžníkmi počas repo záchrany FEDu a sú dvoma zo štyroch najväčších držiteľov derivátov spomedzi všetkých amerických bánk.

Formulár ADV o Field Street tiež naznačuje, že J.P. Morgan Securities nie je len jedným z jej hlavných maklérov, ale je aj “marketér” hedžového fondu. Ako ukazuje graf vyššie, J.P. Morgan Securities bol druhým najväčším dlžníkom z repo záchrany FEDu v poslednom štvrťroku 2019.

To neznamená, že vybuchnutie bázických obchodov bola jediná príčinou krízy repo na jeseň 2019.

Ako sme už uviedli, Nomura bola silne vystavená derivátom (tu). Deutsche Bank, ktorá je hlavnou protistranou derivátov megabánk z Wall Street, bola v špirále smrti (tu), a swapy na úverové zlyhanie vo výške 2,7 miliardy dolárov vybuchli deň predtým, ako FED spustil repo záchranný program (tu).

Inými slovami, zdá sa, že nekompetentne regulovaná a nepriehľadná štruktúra Wall Street sa v septembri 2019 takmer rozpadla.

Zosmieštňovaním by sa dalo nazvať to, že Kongres nedokázal vyšetriť túto záležitosť, že mainstreamové médiá odmietajú presne informovať o tom, čo sa stalo, a že FED si myslí, že ľudia sú dosť hlúpi, aby uverili jeho výhovorke o zaplatení dane z príjmu právnických osôb (niečo, čo korporácie robia každý štvrťrok).

Wall Street on Parade informovalo, že dnes ráno postúpia tento článok bankovému výboru Senátu a Výboru pre finančné služby Snemovne reprezentantov, ktoré dohliadajú na FED.