- MINT, ETF s ultra-krátkymi dlhopismi vidí najväčšie prílevy za týždeň vôbec

- Utiekanie sa do bezpečia nemusí trvať dlhšie ako kým sa FED naštartuje, hovorí Chatwell

Čo je bezpečnejšie ako krátkodobé dlhopisy? Ešte krátkodobejšie dlhopisy.

Bloomberg informoval, že keďže investori sa pripravujú na čoraz agresívnejší Federálny rezervný systém, peniaze zaplavujú hotovostné ETF – ktoré sú považované za relatívne menej zraniteľné voči úrokovému riziku. Obchodníci sa hromadia do fondov obchodovaných na burze, väčšinou zameraných na ultra krátke nástroje, ako sú štátne pokladničné poukážky, zatiaľ čo predávajú ETF sledujúce dlhodobejšie dlhy – dokonca aj tie, ktoré sa považujú za krátkodobé dlhopisy splatné za päť rokov alebo menej.

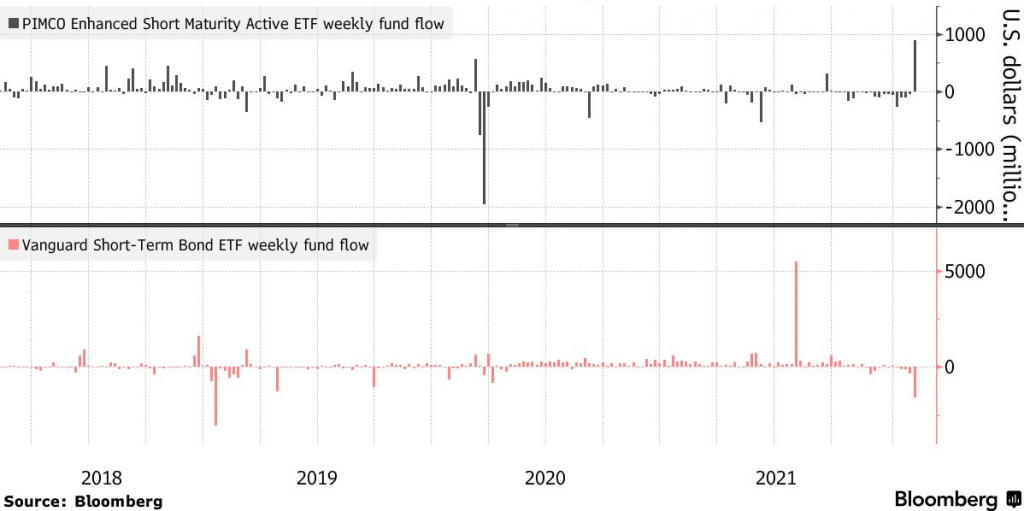

14 miliárd dolárov PIMCO Enhanced Short Maturity Active ETF (ticker MINT) nalákal prílev takmer 900 miliónov dolárov v najlepšom týždni od začiatku obchodovania v roku 2009, podľa údajov zostavených agentúrou Bloomberg. Medzitým bolo z 39 miliárd dolárov vanguard krátkodobých dlhopisov ETF (BSV) stiahnutých približne 1,6 miliardy dolárov , čo je najväčší výber za tri roky.

Výnosy dlhopisov vzrástli, keďže trhy predpokladajú 40% šancu, že FED začne zvyšovanie sadzieb s najstrmším nárastom za dve desaťročia v marci (tu), pričom neočakávane silná správa o pracovných miestach v piatok posilňuje špekulácie, že ekonomike hrozí prehriatie. To spôsobuje, že obchodníci sa hrnú do fondov s ultra krátkym trvaním, ktoré sa objavili ako istý typ útočiska, pretože volatilita sa zasahuje naprieč mnohými triedami aktív.

“Lov je na čokoľvek, čo sa podobá ochrane kapitálu,” povedal Peter Chatwell, vedúci stratégie viacerých aktív v Mizuho International Plc. “To, čo tento tok ukazuje, je to, ako reťazová reakcia zvyšovania úrokových mier FEDu a kvantitatívneho uvoľňovania vezme likviditu z rizikových aktív s “trvaním” do krátkodobých produktov.”

Dnu a von

Mint v tomto roku klesol o menej ako 0,5%, zatiaľ čo BSV klesol o 1,5%.

Okrem prílivu do MINTu, 16 miliardový SPDR Bloomberg 1-3 mesiac T-Bill ETF (BIL) a 14 miliardový dolárov iShares Short Treasury Bond ETF (SHV) vykázali najväčší týždenný prílev od roku 2020, podľa údajov zostavených agentúrou Bloomberg. Medzitým 13 miliárd dolárový Vanguard Short-Term Treasury ETF (VGSH) a 8 miliárd dolárový Schwab Short Treasury Bond ETF (SCHO) – ktoré sledujú štátne dlhopisy dozrievajúce za tri roky alebo menej – vykrvácali najviac peňazí od roku 2019.

Avšak zatiaľ čo v súčasnosti sa miliardy posielajú do ultra krátkych dlhopisových fondov, rotácia nemusí trvať dlhšie ako do marcového zasadnutie FEDu, povedal Chatwell.

“Kým nebudú existovať vyššie úrokové sadzby a vyššie termínované prémie v amerických štátnych dlhopisoch, komerčným úverom a iným krátkodobým úverovým produktom sa pravdepodobne bude dobre dariť z týchto tokov,” povedal Chatwell. “Očakávame, že tento tok sa po FEDe zo 16. marca stane tento tok averznejším proti riziku, pretože dovtedy by sme mali mať vyššie a strmšie krivky T-billov.”