- /u/peruvian_bull porovnáva aktuálne dianie vo finančnom svete s Triffinovou dilemou, a s teóriami Finále hry o dolár a Dolárový mliečny kokteil

Poznámka Winky –

DD (Due diligence, hĺbková analýza) bolo kvôli problémom na trhu, ktoré si väčšie masy všimli po udalostiach ohľadne GameStopu (GME), napísaného mnoho. Mnohé boli pôvodne označované za nezmysly, ale prišlo sa na to, že sa skutočne dejú (napríklad naked shorting – nekrytý predaj nakrátko). Ich veľký zoznam je možné nájsť na stránke tu.

DD o hyperfinflácii sme sa rozhodli publikovať aj na Fingrame, pretože jeho kvalita, detailnosť, a nanešťastie aj presnosť sú podľa nás famózne. Tento článok je reakcia na aktuálne udalosti vzhľadom na pôvodnú prácu (tu), ktorú sme preložili (tu). Originál môžete nájsť tu. Pôvodne bola táto časť zverejnená 29. Septembra 2022.

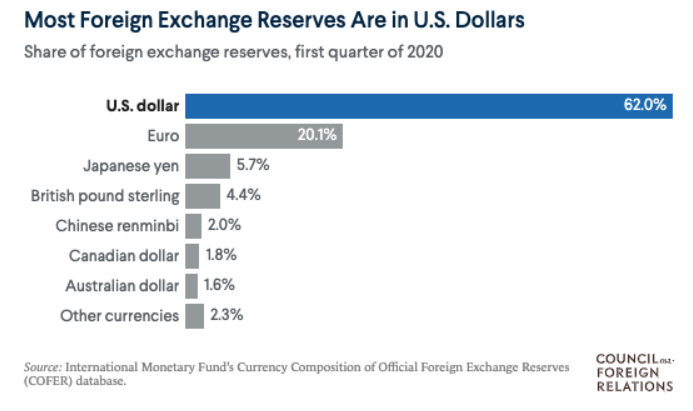

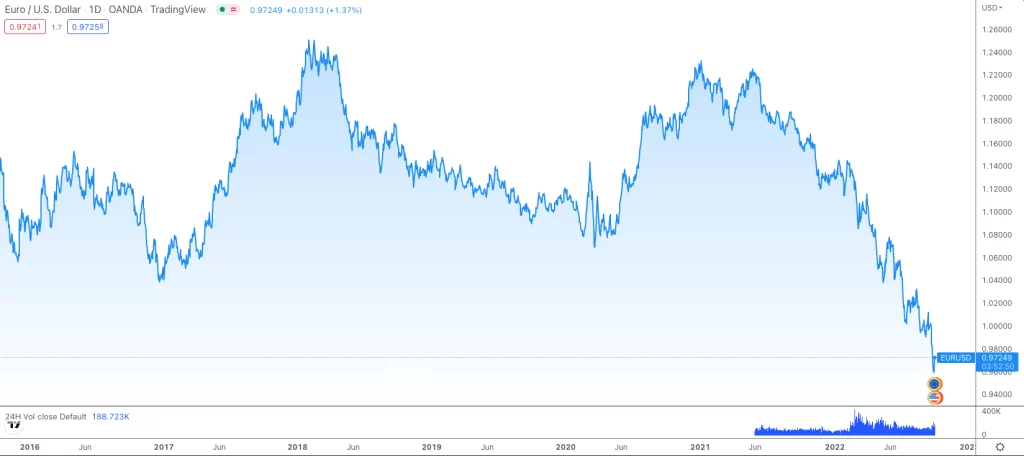

Počas toho, ako Fed začína svoju cestu do deflačnej smršte, začínajú sa lámať trhy po celom svete. Viac ako 60 % všetkého medzinárodného obchodu sa realizuje v dolároch a doláre ako svetová rezervná mena predstavujú pre svetové centrálne banky zďaleka najväčší objem devízových prostriedkov. V súčasnosti sa všetky zahraničné meny voči doláru rúcajú, pričom do hry vstupujú bludné spätné väzby Triffinovej dilemy. Dolárový milkshake sa začal.

Fed sa vedome či nevedome dostal do tejto pasce – a teraz sa ocitol pod Damoklovým mečom bez možnosti úniku…

“Známy “Damoklov meč” pochádza z antického morálneho podobenstva, ktoré spopularizoval rímsky filozof Cicero vo svojej knihe “Tuskulské dišputy” z roku 45 pred Kristom. Ciceronova verzia príbehu sa zameriava na Dionýza II., tyranského kráľa, ktorý kedysi vládol sicílskemu mestu Syrakúzy v štvrtom a piatom storočí pred Kristom.

Hoci bol Dionýz bohatý a mocný, bol veľmi nešťastný. Jeho vláda železnou rukou mu spôsobila veľa nepriateľov a trápili ho obavy z atentátu – až tak, že spal v spálni obklopenej priekopou a holenie brady britvou zveroval len svojim dcéram.

Podľa Cicerónovho rozprávania kráľova nespokojnosť vyvrcholila jedného dňa, keď ho dvorný lichotník Damokles zasypal komplimentmi a poznamenal, aký blažený musí byť jeho život. “Keďže ťa tento život teší,” odvetil nahnevaný Dionýz, “chceš ho ochutnať na vlastnej koži a vyskúšať si moje šťastie?” Keď Damokles súhlasil, Dionýz ho posadil na zlatú pohovku a prikázal, aby ho obsluhoval zástup sluhov. Pohostili ho šťavnatými kúskami mäsa a obdarili voňavými parfumami a masťami.

Damokles nemohol uveriť svojmu šťastiu, ale práve keď si začal užívať život kráľa, všimol si, že Dionýz zavesil zo stropu aj meč ostrý ako britva. Bol umiestnený nad Damoklovou hlavou, zavesený len na jednom prameni konských vlasov.

Od tej chvíle mu strach o život znemožňoval vychutnávať si bohatstvo hostiny a tešiť sa zo služobníctva. Po tom, čo vrhol niekoľko nervóznych pohľadov na čepeľ visiacu nad ním, požiadal o prepúšťanie so slovami, že si už neželá mať také šťastie.”

Damoklov príbeh je varovným príbehom o tom, že si treba dávať pozor na to, čo si želáme – tí, ktorí sa usilujú o moc, často nevedomky vytvárajú systémy, ktoré vedú k ich vlastnému pádu. Meč sa často používa ako metafora hroziaceho nebezpečenstva; skrytej pasce, ktorá môže zahubiť tých, čo si neuvedomujú veľké riziko, ktoré prináša hegemónia.

“Ťažká je hlava, ktorá nosí korunu.”

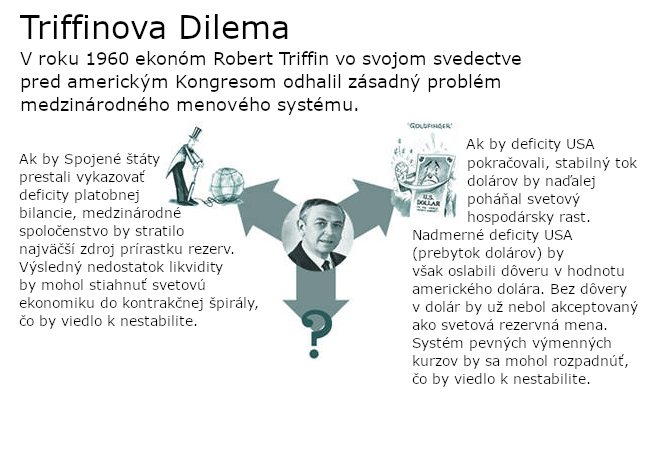

Nad dnešným svetom visí niekoľko Damoklových mečov, ale najmenej pochopená a najmenej verená je Triffinova dilema, ktorá je základom teórie dolárového mliečneho kokteilu. O Triffinovej dileme som už obšírne písal približne pred rokom v časti 1.2 a časti 4.3 môjho seriálu Finále hry o dolár (tu), ale zopakujme si to ešte raz.

(Vážne, zastavte sa tu a vráťte sa späť a prečítajte si časť 1.2 a časť 4.3 Urobte to!)

Triffin si v podstate všimol, že v systéme existuje zásadná chyba: vzhľadom na to, že Spojené štáty sú držiteľom svetovej rezervnej meny, globálny finančný systém má vytvorený GLOBÁLNY dopyt po dolároch. Toto žiadna iná fiat mena nemá.

Ako sa dá tento dopyt uspokojiť? Samozrejme, ponukou! Spojené štáty sú tak nútené vykazovať deficity platobnej bilancie (tu), čo znamená, že musia do sveta posielať viac dolárov, ako v čistom súčte dostávajú. To má niekoľko dôsledkov, ktoré som už načrtol, ale nižšie ich uvediem v súhrnnej podobe:

- Spojené štáty musia byť čistým dovozcom, t. j. musia mať obchodný deficit (tu), aby mohli dodávať svetu doláre. Nezabúdajte, že doláre a tovary sú opačné strany tej istej rovnice, takže väčší obchodný deficit znamená, že do sveta odteká viac dolárov.

- To zničí domácu výrobu v USA a spôsobí politické/sociálne/ekonomické problémy doma.

- Tieto doláre prúdia von do svetovej ekonomiky a inštitúcie si ich vyberajú rôznymi spôsobmi.

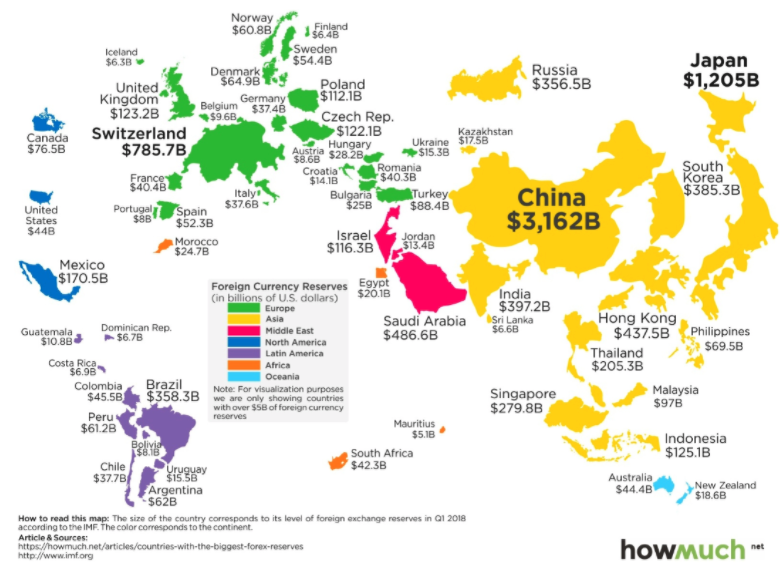

- Po prvé, zahraničné centrálne banky budú musieť držať doláre ako devízové rezervy na obranu svojej meny v prípade útoku na devízových trhoch. Ukázalo sa to počas ázijskej finančnej krízy v rokoch 1997 – 1998, keď thajský baht, malajzijský ringgit a filipínske peso (okrem iných východoázijských mien) prudko klesli voči doláru. Ich centrálne banky sa pokúšali obhájiť naviazanie, ale neuspeli.

- Po druhé, spoločnosti budú potrebovať doláre na obchodovanie – keďže USD tvorí viac ako 60 % objemu svetového obchodu a má zďaleka najhlbší a najlikvidnejší devízový trh, aj malé firmy, ktoré potrebujú uskutočňovať cezhraničný obchod, budú musieť na svoju činnosť získať USD. Keď Južná Afrika a Čile obchodujú, nechcú používať mexické peso alebo kórejský won – chcú doláre.

- Zahraničné vlády potrebujú doláre. Existuje niekoľko krajín, ktoré už prijali dolár ako náhradu za svoju vlastnú menu – Ekvádor a Zimbabwe sú toho najlepším príkladom. Úplný zoznam nájdete tu.

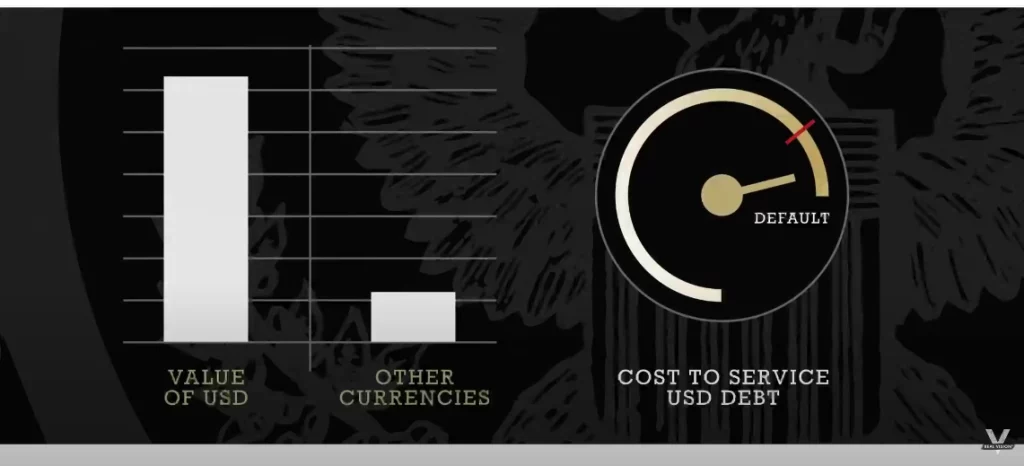

- Vlády krajín tretieho sveta, ktoré neprijali dolár ako svoju vlastnú menu, ho budú stále používať na požičiavanie. Napríklad Argentína má 70 % svojho dlhu denominovaného v dolároch a Indonézia 30 % (tu). Dlh denominovaný v dolároch sa bude v zámorí hromadiť.

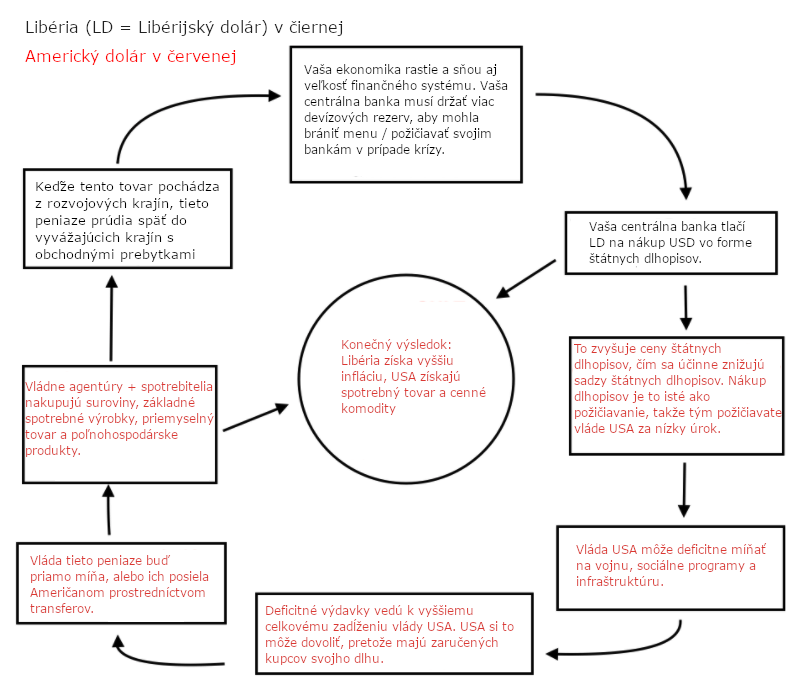

V časti 1.2 som uviedol príklad Libérie, malej západoafrickej krajiny, ktorá chce vstúpiť do svetového obchodu. Libérijská centrálna banka, ktorá potrebuje doláre ako súčasť svojich devízových rezerv, začne nakupovať doláre na voľnom trhu. Podobným spôsobom funguje proces aj v prípade veľkých libérijských vývozných spoločností.

V podstate si tlačia vlastnú menu na nákup dolárov. V snahe získať úroky z tejto obrovskej zásoby hotovosti, keď sa nepoužíva, kupujú štátne dlhopisy a iné dlhové cenné papiere USA, aby získali výnos.

S rastom domácej ekonomiky rastie aj ich potreba a závislosť od dolára. Ich centrálna banka vytvára čoraz väčšie zásoby štátnych dlhopisov a dolárov. Celá téza spočíva v tom, že v čase krízy môžu predať dlhopisy za doláre a použiť doláre na spätný nákup vlastnej meny na trhu, čím podporia jej hodnotu, a teda obhája naviazanosť.

Tento nákupný tlak na USD a štátne dlhopisy prináša Spojeným štátom obrovskú výhodu –

To mal na mysli francúzsky minister financií Valéry Giscard d’Estaing (tu), keď v 60. rokoch minulého storočia pohŕdavo nazval túto výhodu, ktorú USA využívali, le privilège exorbitant, teda “prehnaná výsada” (tu). Chápal, že Spojené štáty nikdy nebudú čeliť kríze platobnej bilancie (tu)(menovej) (POKIAĽ JE USD SVETOVOU REZERVNOU MENOU), ani dlhovej kríze, a to v dôsledku núteného nákupu štátnych dlhopisov (od centrálnych bánk) a dolárov (zo systému petrodolárov).

USA si mohli lacno požičať, štedro utrácať a nemuseli za to okamžite zaplatiť. Namiesto toho by sa platba za toto privilégium hromadila vo forme dlhu a dolárov v zahraničí, ktoré by držali cudzinci na celom svete. Jedného dňa bude treba zaplatiť gajdošovi – ale kým hrá hudba, kým je dostupný punč, všetci sa môžu zabávať, tancovať a piť do sýtosti a USA môžu zostať kráskou plesu (tu).

USA môžu v podstate tlačiť peniaze a získať skutočný tovar. To znamená, že môžeme lacno dovážať spotrebné výrobky a inflácia, ktorú vytvára, sa vyváža do iných krajín. (JEDEN z dôvodov, prečo majú rozvojové krajiny tendenciu mať vyššiu infláciu).

Úryvok z Finále hry o dolár, časť 1.2, tu.

Toto nahromadenie prebytočných dolárov končí v obehu v zahraničí v bankách, u obchodných sprostredkovateľov, v centrálnych bankách, vo vládach a v spoločnostiach. Tieto zahraničné doláre sa nazývajú eurodolárový systém (tu) – vo výskumnej práci z roku 2016 sa ich objem odhaduje na približne 13,8 bilióna USD (tu). Tento systém nespadá pod oficiálnu jurisdikciu Federálneho rezervného systému, takže je ťažké získať presné čísla o jeho veľkosti.

To znamená, že dolár je vždy umelo silnejší, než by mal byť, a počas finančnej katastrofy je dolár bezpečným prístavom, pretože má zaručených záujemcov.

Všetok tento dlh denominovaný v dolároch v spojení s globálnou potrebou dolárov v obchode vytvára silný a trvalý dopyt po dolároch. Dopyt, ktorý MUSÍ byť uspokojený.

To vytvára systémové riziko v celosvetovom meradle – nepredvídateľný Damoklov meč, ktorý visí nad globálnym finančným systémom. Snažil som sa to predvídať vo svojom seriáli Dolárová konečná hra.

Triffinova dilema je základom teórie dolárového mliečneho kokteilu (milkshaku), ktorú predložil Brent Johnson.

Dolárový Milkshake

V roku 2021 Brent spolupracoval so spoločnosťou RealVision na vytvorení krátkeho zhrnutia svojej diplomovej práce – video nájdete tu. Musím poznamenať, že Brent má túto teóriu už roky, od roku 2018, keď prvýkrát prišiel na podcasty a rozhovory a vyložil svoju teóriu (ako napríklad toto video).

Nižšie uvádzame zhrnutie:

“Svetové centrálne banky vytvorili obrovský mliečny koktail likvidity, ktorého kľúčovou ingredienciou je dolár – ak sa však dolár pohne vyššie, tento koktail sa nasaje do USA a vytvorí bludnú špirálu, ktorá by mohla rýchlo destabilizovať finančné trhy.

Americký dolár je základom svetového finančného systému. Premazáva kolesá globálneho obchodu a výmeny – dostupnosť dolárov, cena dolárov a úroveň samotného dolára môžu mať každý z nich mimoriadny vplyv na ekonomiky a investičné príležitosti.

Dôležitejšia ako absolútna úroveň alebo dostupnosť dolárov je však miera zmeny úrovne dolára. Ak sa úroveň dolára mení príliš rýchlo, a najmä ak úroveň dolára rastie príliš rýchlo, potom sa všade začnú objavovať problémy (zahraničné krajiny začnú neplniť svoje záväzky).

Dnes je však mnoho ľudí presvedčených, že úloha dolára sa zmenšuje a jeho úroveň bude už len klesať. Ľudia si myslia, že USA tlačia toľko dolárov, že svet bude zaplavený zelenými bankovkami, čo spôsobí pokles hodnoty dolára.

Teraz je pravda, že USA tlačia veľa dolárov – ale aj ostatné krajiny tlačia svoje meny v podobnom množstve, takže teoreticky by sa to malo z hľadiska hodnoty vyrovnať.

Skrytým problémom je však rozdiel v dopyte. Nezabúdajte, že globálny finančný systém je postavený na americkom dolári, čo znamená, že aj keď ich nechcú, stále ich všetci potrebujú, a ak niečo potrebujete, nemáte veľmi na výber. (Pozri index DXY):

Hoci sa mnohé krajiny, ako napríklad Čína, snažia znížiť svoju závislosť od dolárových transakcií, tento prechod bude veľmi pomalý. Medzitým sa naďalej zvyšujú riziká menovej krízy alebo krízy štátneho dlhu.

Teraz však krajiny ako Čína a Japonsko potrebujú doláre na nákup medi od Austrálie, takže Číňania a Japonci dlhujú doláre a Austrália dostáva zaplatené v dolároch.

Európa a Ázia v súčasnosti uskutočňujú veľmi obmedzené množstvo nedolárových transakcií s ropou, takže stále potrebujú doláre na nákup ropy od Saudskej Arábie a doláre sa opäť hromadia na oboch stranách

Ázia a Európa potrebujú doláre na nákup sóje z Brazílie. To priťahuje ešte viac dolárov – všetci potrebujú doláre na obchodné faktúry, menové rezervy centrálnych bánk a obsluhu obrovských cezhraničných dlhov vlád a spoločností mimo USA denominovaných v dolároch.

A dlhy denominované v dolároch sú kľúčové – ak svoje dlhy neobsluhujú alebo od svojich dolárových dlhov odstúpia, ich náklady na financovanie sa zvyšujú, čo vytvára veľký finančný tlak na ich domáce ekonomiky. A nielen to, môže to viesť k poklesu úverov a rýchlemu obmedzeniu ponuky dolárov.

USA sú spokojné so závislosťou od zelenej bankovky, vlastnia systém zúčtovania, z čoho profitujú americké banky, ktoré spracúvajú všetky doláre a pôsobia ako strážcovia dolárového systému, kontrolujú a riadia prístup do systému, z čoho profituje americká vojenská mašinéria, ktorej výdavky na obranu prevyšujú výdavky ktorejkoľvek inej krajiny, takže USA prirodzene profitujú z obrovského objemu používania dolárov.

Ostatné krajiny prirodzene reptali, že sú rukojemníkmi tejto situácie, ale možnosti výberu sú obmedzené. Znamená to však, že doláre sa musia z USA neustále vysávať, pretože ostatné krajiny na celom svete ich potrebujú na obchodovanie, a samozrejme, čím viac je ľudí, ktorí tieto doláre potrebujú a chcú, tým väčší je tlak na zvyšovanie ich ceny.

V skutočnosti je celosvetový dopyt taký vysoký, že ponuka dolárov jednoducho nestačí držať krok, a to aj napriek tomu, že USA neustále tlačia peniaze. To je dôvod, prečo sme od globálnej finančnej krízy v roku 2008 napriek toľkým programom QE a stimulov nezaznamenali sústavne rastúcu infláciu v USA.

Skutočné riziko však nastane, keď sa ostatné ekonomiky začnú spomaľovať alebo keď USA začnú rásť v porovnaní s ostatnými ekonomikami. Ak je inde vo svete relatívne nižšia hospodárska aktivita, potom je v globálnom obehu menej dolárov, ktoré môžu ostatní použiť pri svojom každodennom podnikaní, a samozrejme, ak je ich v obehu menej, potom cena rastie, pretože ľudia sa naháňajú za týmto ubúdajúcim zdrojom dolárov.

Čo je hrozné pre krajiny, ktoré spomaľujú svoj rast, pretože práve vtedy, keď hospodársky trpia, musia stále platiť za mnohé tovary v dolároch a stále musia obsluhovať svoje dlhy, ktoré sú samozrejme často tiež v dolároch.

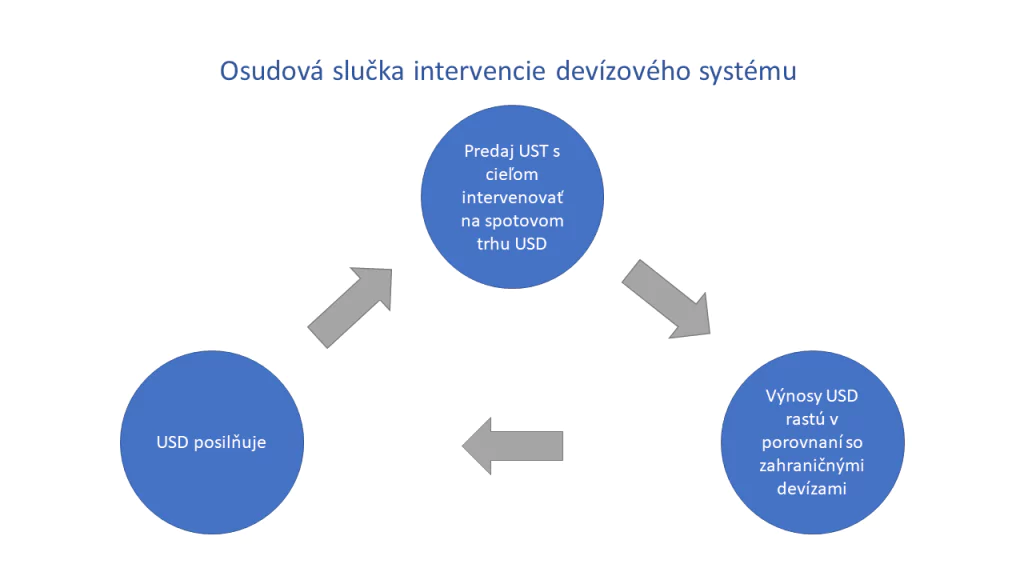

A tak sa začína vír, alebo ako radi hovoríme, dolárový mliečny koktail – keď úroveň dolára stúpa, zvyšok sveta musí tlačiť čoraz viac vlastných mien, ktoré potom prepočítava na doláre, aby mohol platiť za tovary a obsluhovať svoje dolárové dlhy, čo znamená, že dolár stále stúpa, v reakcii na to budú mnohé krajiny nútené devalvovať svoje vlastné meny, takže dolár samozrejme opäť stúpa, a to predstavuje obrovský tlak na globálny systém.

Pozri grafy nižšie:

Aby toho nebolo málo, v tomto prostredí vyzerajú USA ako atraktívny bezpečný prístav, takže USA nakoniec odčerpávajú kapitál zo zvyšku sveta – dolár opäť stúpa. Čoskoro tu máme krízu štátnych dlhopisov a meny v plnom rozsahu.

Teraz sa dostávame do záverečného napalmového kola, v ktorom dolár a dolárové aktíva zrýchľujú ešte vyššie, čo úplne podkopáva globálne trhy. Centrálne banky sa snažia zabrániť neusporiadaným pohybom, ale globálne trhy sú väčšie a dynamika je nezastaviteľná, keď sa raz prejaví.

A to je riziko, ktoré vidí prichádzať len veľmi málo ľudí, ale proti ktorému by sa mal každý zabezpečiť – keď USA vysaje dolárový mliečny kokteil, stanú sa zlé veci.

Najhoršie zo všetkého je, že neexistuje žiadna alternatíva – čo budete používať – čínsky jüan? Japonský jen? Euro?

Teraz, či sa nám to páči alebo nie, sme uviazli s dolárom, ktorý je základom globálneho finančného systému.”

Prečo sa to odohráva práve teraz, v reálnom čase?? Všetko to vedie k tweetu, ktorý som uviedol v jednom vlákne 16. septembra (tu).

Keďže USA agresívne zvyšujú sadzby a Japonsko, EÚ a Čína ešte viac zaostávajú, FED vytvára obrovský deficit dolára (short sqeeze).

Fed v snahe zabrániť finančnej kríze v marci 2020 vytlačil bilióny. To podnietilo infláciu, proti ktorej sa potom zaprisahali bojovať. Preto 16. marca začali zvyšovať úrokové sadzby a v lete tohto roka začali kvantitatívne sprísňovanie.

QE sa zastavilo – do systému, ktorý má po nich neustály dopyt, už žiadne nové doláre neprúdili. Čo je však horšie, zvyšovali sadzby úplne naslepo –

Hoci je Fed veľmi pozadu (čo znamená, že zvyšuje sadzby príliš neskoro na to, aby skutočne bojoval proti inflácii) – ostatné krajiny sú ešte viac pozadu!

Japonsko má v súčasnosti sadzby na úrovni 0,00 – 0,25 % a eurozóna na úrovni 1,25 %. Tieto centrálne banky sotva začali zvyšovať sadzby a niektoré dokonca prisahajú, že ich budú držať na nulovej hranici. Zvyšovaním domácich úrokových sadzieb nad úroveň zahraničných sadzieb Fed stimuluje tzv. carry trades.

Keďže medzi jenom a dolárom je z hľadiska úrokových sadzieb spread, pre obchodníkov je teda výhodné požičiavať si v jenoch (v podstate ich shortovať) a kupovať doláre, za ktoré môžu získať úrok 2,25 %. Rozpätie by sa pohybovalo okolo 2 %.

DXY rastie a jen klesá, čo je začarovaná spätná väzba.

Kapitál tak prúdi z Japonska do USA. USA nasávajú dolárový mliečny kokteil, čím odčerpávajú globálnu likviditu. Ako som už uviedol, má to vážne nebezpečné dôsledky pre globálny finančný systém.

Pre tých z vás, ktorí neveria, že sa to dalo predvídať, si pozrite záverečné odseky 4.3. časti Dolárovej hry – “Ekonomická vojna a koniec Bretton Woods” uverejnenej 16. februára 2022 (tu).

Vo svojej práci som sa pokúsil znovu formulovať Triffinsovu dilemu, a tým aj dolárový mliečny kokteil, inými slovami – pozrieť sa na túto problematiku z rôznych uhlov pohľadu.

V súčasnosti Fed netlačí peniaze. Čo teda spôsobuje chaos v globálnom obchode (viditeľný na menových trhoch), pretože z neho neodteká dostatok dolárov na uspokojenie dopytu.

Fed preto musí obnoviť QE, ak nechce podnietiť kolaps v globálnom meradle. Nezabúdajte, že všetky tieto zahraničné krajiny POTREBUJÚ nakupovať, požičiavať si a obchodovať v mene, ktorú NEMÔŽU TLAČIŤ!

Nemáme tu dosť času na to, aby sme sa podrobne venovali jenu, jüanu, libre alebo euru – všetky tieto meny majú rôzne makro faktory a obchodné faktory, ktoré do veľkej miery ovplyvňujú ich meny. Najväčším faktorom je však zďaleka Triffinova dilema + dolárový mliečny koktail a ich zúfalá potreba dolárov. Preto sa v podstate každá fiat mena voči doláru rúca.

Fed, či už vedome alebo nie, v podstate riadi globálny finančný systém. Môžu kričať: “Zvyšujeme sadzby v USA, aby sme bojovali proti inflácii, globálne dôsledky nech sú zatratené!”. – Ale to je sakra ťažké dodržiavať, keď sú veľké krajiny G7 v počiatočnom štádiu plnohodnotnej menovej krízy.

Najvážnejším dôsledkom je, že Fed je zodpovedný za dodávanie dolárov všetkým. Keď zvýši sadzby, spustí tým výzvu na doplnenie marže pre celý svet. Musia ich zachrániť tým, že im dodajú čerstvé doláre, aby stabilizovali ich meny.

Inými slovami, Fed musí viesť čo najvoľnejšiu a najuvoľnenejšiu menovú politiku na celom svete – musí udržiavať sadzby čo najnižšie a tlačiť čo najviac, aby udržal globálny finančný systém v chode. Ak to neurobí, štáty začnú kolabovať, ako to minulý týždeň urobilo Japonsko a v stredu Anglicko.

A ak svetový finančný systém imploduje, musia zachraňovať nielen Spojené štáty, ale prakticky všetky svetové centrálne banky. To je Damoklov meč. Peniaze potrebné na tento účel by sa pohybovali v desiatkach biliónov.

Blíži sa koniec hry o dolár…

—————————————————————-

OTÁZKY A ODPOVEDE

Mnohí z vás mi písali otázky, vyvrátenia alebo pripomienky. Pokúsim sa odpovedať na niektoré z tých najpálčivejších.

Otázka: Čítal som vašu prácu, stále hovoríte, že hodnota dolára klesne a bude inflačný. Teraz meníte stranu a pridávate sa k frakcii dolárových býkov. Zdá sa, že neviete, o čom hovoríte!

Odpoveď: Miešate si moje tvrdenia. Keď hovorím o tom, že dolár stráca hodnotu, mám na mysli jeho ABSOLÚTNY pokles hodnoty voči tovarom a službám vyrábaným v reálnej ekonomike. Tomu sa hovorí inflácia. Tento názor som vyslovil v roku 2021 a zatiaľ sa ukázal ako správny, keďže inflácia sa zrýchlila.

To, že dolár naberá na sile, sa týka výlučne devízových trhov (Forex) – nezabúdajte, že DXY, JPYUSD a ďalšie menové páry sú RELATÍVNE ukazovatele hodnoty. Preto JPY aj USD môžu reálne klesať (inflácia), ale ak jeden z nich klesá rýchlejšie, potom ten druhý stráca relatívnu hodnotu. Forexové trhy tiež korelujú s infláciou, ale nie sú jej presnou zhodou.

Celú teóriu o býčom dolári som sa pokúsil predznamenať v závere 1. časti Finále hry o dolár, zverejnenej pred viac ako rokom (v závere podkapitoly tu).

Neodhadol som, kedy k tomu dôjde, ani ako dlho bude DXY bičovaný smerom nahor, pretože to naozaj neviem.

Viem však, že Fed nakoniec pravdepodobne otvorí swapové linky, čím zaplaví eurodolárový trh čerstvými zelenými bankovkami a zmierni tak dolárový short squeeze. Potom sa obnoví predajný tlak na dolár. Pravdepodobne by to urobili až vtedy, keď sa situácia stane skutočne katastrofálnou – a k tomu sme na najlepšej ceste.

Americký dlhopisový trh je v súčasnosti v zúfalej situácii, čo zodpovedá predpovedi prudkého rastu úrokových sadzieb. Dvojročné štátne dlhopisy sú na úrovni 4,1 %, ešte pred niekoľkými dňami boli na úrovni 3,9 %. Je len otázkou času, kedy sa výpredaj ešte zhorší.

Otázka: Zahraničné centrálne banky môžu nájsť východisko. Môžu jednoducho použiť svoje rezervy na spätný nákup vlastnej meny.

Iste, môžu to skúsiť. Chvíľu to bude fungovať – ale čo sa stane, keď im dôjdu rezervy, čo sa v podstate vždy stane? Neviem si spomenúť na prípad vo finančnej histórii, keď by krajina dokázala ubrániť viazanú menu pred trvalým útokom.

Ako vždy im dôjdu náboje a v podstate jedinou možnosťou bude zvýšiť úrokové sadzby, aby prilákali kapitál späť do svojej krajiny. Ako to však urobia, keď je globálny dlh v pomere k HDP na úrovni 356 % (tu)? Ak to všetky tieto krajiny urobia, spôsobia globálnu depresiu v takom rozsahu, aký tu ešte nebol.

Napríklad Veľká Británia má rezervy vo výške niečo vyše 100 miliárd dolárov. To im poskytne možno niekoľko mesiacov krytia na devízových trhoch, kým budú hotoví.

Okrem toho ignorujete ďalšiu začarovanú spätnú väzbu. Keď zahraničné banky predávajú americké štátne dlhopisy, zvyšuje to výnosy v USA, vďaka čomu do USA prúdi ešte viac kapitálu! Tým sa ich mena ešte viac oslabuje.

Aby toho nebolo málo, zvyšuje to náklady na požičiavanie si amerických štátnych dlhopisov, čo znamená, že aj keby Fed úplne ignoroval implóziu globálnej ekonomiky, USA budú platiť oveľa viac na úrokoch. Do platobnej neschopnosti sa dostaneme ešte rýchlejšie, ako si ktokoľvek myslí.

Dvojročný štátny dlhopis je nad 4 % – pri dlhu 31 biliónov dolárov to znamená, že pri refinancovaní zaplatíme len na úrokoch 1,24 bilióna dolárov. Kto tento dlh kúpi? Jediný subjekt s dostatočne veľkou súvahou, aby to absorboval, je Fed. Obnovenie QE za 3…2…1…

Otázka: Žijem v Anglicku. Čo môžem robiť, keď sa libra prepadá? Čo sa bude diať ďalej? Ako budú reagovať vlády?

Anglicko a Európa vo všeobecnosti má vážne problémy. V súčasnosti čelíte vážnej energetickej kríze, ktorá vznikla v dôsledku toho, že Rusko začiatkom septembra odpojilo Nord Stream 1, a teraz, keď je Nord Stream 2 kvôli záhadnému úniku odstavený, budú dodávky energie ešte napätejšie.

Nehovoriac o tom, že máte dosť vysoký dlh v pomere k HDP na úrovni 95 %. Británia je čistým dovozcom a stále vykazuje deficit verejných financií vo výške 15,8 miliardy GBP (zaznamenaný v 1. štvrťroku 2022). V podstate ste ako Spojené štáty bez vlastného rozsiahleho energetického a obranného sektora a bez štatútu impéria a svetovej rezervnej meny, ktoré ste kedysi mali.

Libra bude voči doláru takmer určite naďalej klesať. Bank of England v stredu spanikárila v reakcii na výzvu na úhradu marže britských penzijných fondov vo výške 100 miliónov USD a teraz začala nakupovať dlhoročné (10-ročné) gilty, teda anglické štátne dlhopisy.

Robí to preto, lebo inflácia tam stúpa ešte viac ako v USA a krajina čelí menovej kríze, keďže libra sa blíži k parite s dolárom.

Nebudem to zakrývať, bude to ťažké. Musíte mať hotovosť, uistiť sa, že vaša práca, podnikanie alebo investície sú zabezpečené (t. j. máte cashflow), a zomknúť sa. Odstráňte všetky zbytočné nákupy. Ak môžete, nakupujte USD, pretože pravdepodobne budú naďalej rásť a budú si držať hodnotu lepšie ako vaša vlastná mena.

Ak parlament pristúpi k ďalšiemu znižovaniu daní, len to zhorší fiškálnu situáciu a povedie k ďalšiemu zadlžovaniu, a teda v konečnom dôsledku k ďalšiemu tlačeniu peňazí.

Otázka: Čo to znamená pre spoločnosť Gamestop? Pre domácu ekonomiku USA?

Spoločnosť Gamestop bude pokračovať vo svojej činnosti tak, ako to určite robila doteraz – investuje do rastu a rozširovania svojej platformy Web3.

Fiat je v podstate nefunkčný. To je jasné – potrebujeme nový finančný systém, ktorý nebude založený na chybných 16. princípoch frakčného bankovníctva alebo finančných sprostredkovateľov typu “ver mi, brácho”.

Dúfam, že sú na čele nového finančného systému, ktorý nevyžaduje centralizované orgány alebo správcov – systému, v ktorom skutočne vlastníte svoje aktíva a znehodnotenie je nemožné.

O GME som v skutočnosti obšírne nepísal, pretože o ňom veľmi dobre písali iní, a nemám pocit, že by som mal čo dodať.

Pokiaľ ide o hospodárstvo USA, stále sme v hlbokej recesii, bez ohľadu na to, čo hovoria politici – a bude to ešte horšie. Ale naše hospodárske problémy, aspoň v krátkodobom horizonte (6 mesiacov), nebudú také vážne ako vo zvyšku sveta vďaka spomínanému dolárovému mliečnemu kokteilu.

Dlhová kríza stále hrozí, blížia sa voľby v polovici volebného obdobia a vláda pokračuje v deficitnom míňaní, akoby nebolo zajtrajška.

Keďže sa globálny menový systém rozpadá, výnosy budú prudko rásť, oddlžovanie sa bude zhoršovať a náš dolár bude silnieť. Fundamentálne faktory sa naďalej zhoršujú.

USA som sa venoval dostatočne, takže to tu nechám.

Otázka: Vedeli ste o teórii dolárového mliečneho kokteilu už predtým? Čo si o nej myslíte?

Samozrejme, že som o nej vedel, Brenta Johnsona sledujem, odkedy sa objavil v reláciách RealVision a Macrovoices. V roku 2018 celú teóriu predstavil v dlhom rozhovore tu. Počúval som ho možno párkrát a vtedy som si myslel, že má pravdu – len som nevedel, akú má pravdu.

S Brentom sme sa navzájom sledovali a trochu sme sa rozprávali na Twitteri – jeho handle je SantiagoAuFund, vrelo odporúčam, aby ste ho sledovali.

Nikdy som sa s ním osobne nestretol, ale podľa toho, čo vidím, sú jeho predpovede presnejšie ako predpovede takmer kohokoľvek iného v oblasti financií. Opäť mu patrí všetka česť – skutočne rozumie globálnemu menovému systému na základnej úrovni.

Veril som mu, keď povedal, že dolár bude rásť – ale rýchlosť a sila rally ma prekvapila. Počul som ho predpovedať, že DXY by mohol ísť až na 150, čo by odrážalo masívny squeeze DXY po stagflácii v 70. rokoch. Veľmi ľahko by mohol mať pravdu – a absolútny chaos, ktorý by to znamenalo pre svetový obchod a financie, je nepochopiteľný.

Otázka: Libra a euro klesajú len kvôli energetickej kríze. To je ono!

Prečo teda klesá jen? A čo jüan? Tieto krajiny v súčasnosti neprechádzajú energetickou krízou. Pozrime sa na doterajšiu ročnú výkonnosť väčšiny fiat mien voči doláru:

Japonský jen: -20,31 %

Čínsky jüan: -10,79 %

Juhoafrický rand: -10,95

Anglická libra: -18,18 %

Euro: -14,01 %

Švajčiarsky frank: -6,89 %

Juhokórejský won: -16,73 %

Indická rupia: -8.60 %

Turecká líra: -27,95 %

Voči doláru je pozitívnych len niekoľko mien, z ktorých najvýznamnejšie sú ruský rubeľ a brazílsky real – dve krajiny, ktoré majú obrovské zdroje komodít a sú silnými vývozcami. V prostredí inflácie sa najlepšie darí tvrdým aktívam, takže to nie je žiadne prekvapenie.

Otázka: Čo môže urobiť bežný človek, aby sa pripravil? Čo robíte vy?

Povinné toto NIE je finančné poradenstvo

Toto je mimoriadne ťažká otázka, pretože existuje veľmi veľa faktorov. Musíte si položiť otázku, aká je vaša finančná situácia? Aký máte disponibilný príjem? Ktoré veci by ste mohli obmedziť? Bez poznania vašej situácie vám nemôžem poskytnúť konkrétne nápady.

Osobne si vytváram úspory a obmedzujem výdavky. Pripravujem sa na silnú recesiu/depresiu v USA a snažím sa nájsť spôsob, ako zvýšiť svoj príjem, možno vedľajšou prácou alebo zmenou zamestnania.

Svoje GME držím a nepredávam – stále mám nejaké akcie vo Fidelity, ktoré musím DRS (viem, prepáčte, odkladal som).

V najbližších mesiacoch sa domnievam, že sa bude zrýchľovať deflácia, keďže úrokové sadzby stúpajú a dlhový cyklus sa začína uvoľňovať. Ale ako som už uviedol, veľmi rýchlo nás to privedie k druhej veľkej kríze, a aby sa zabránilo deflačnej smršti, Fed znovu spustí QE v doteraz nevídanom rozsahu.

QE Infinity. To bude impulzom pre ešte horšiu infláciu – 25 %+ o tomto čase budúci rok.

Je ťažké sa na to pripraviť a ľahké cítiť beznádej. Je dôležité vedieť, že menovými krízami sme už prešli a spoločnosť sa nezvrhla v zombie apokalypsu. Nie ste sami a spoločne to zvládneme.

Dôležité je tiež uvedomiť si, že držíme v rukách najnevýhodnejšiu investičnú príležitosť za celú generáciu. Akékoľvek peniaze, ktoré tam vložíte, môžu narásť rádovo.

Sme na konci hry centrálnych bankárov – a hoci to bude bolestivé, verím, že sa ich zbavíme a vybudujeme nový finančný systém založený na blockchainoch, ktorý tieto inštitúcie dezintermediuje. Môžu stratiť všetko.

Otázka: Chcem sa dozvedieť viac, kde to môžem urobiť? Čo môžem urobiť, aby som bol o všetkom informovaný?

Môžete začať čítaním kníh, počúvaním podcastov a sledovaním správ, aby ste mali prehľad o vývoji. Zoznam kníh mám prepojený na konci príspevkov o Dolárovej hre.

O klauniáde centrálnych bánk budem informovať na Twitteri, ak chcete, môžete ma tam sledovať. Nižšie uvediem aj odkazy na niektorých z mojich obľúbených makro osobností:

- Peruvian Bull (Môj jediný účet)

- Lyn Alden

- Luke Gromen

- Brent Johnson

- Raoul Pal

- Andreas Steno Larsen

- Jeffrey Snider

Stále dokončujem finále pre Dollar Endgame – čoskoro by som ho mal mať vonku. Píšem aj dodatok k seriálu, ktorý je čisto otázkami a odpoveďami na otázky a obavy. Ospravedlňujeme sa za čakanie.

Nič v tomto príspevku nepredstavuje investičné poradenstvo, údaje o výkonnosti alebo akékoľvek odporúčanie, že akýkoľvek cenný papier, portfólio cenných papierov, investičný produkt, transakcia alebo investičná stratégia sú vhodné pre konkrétnu osobu.