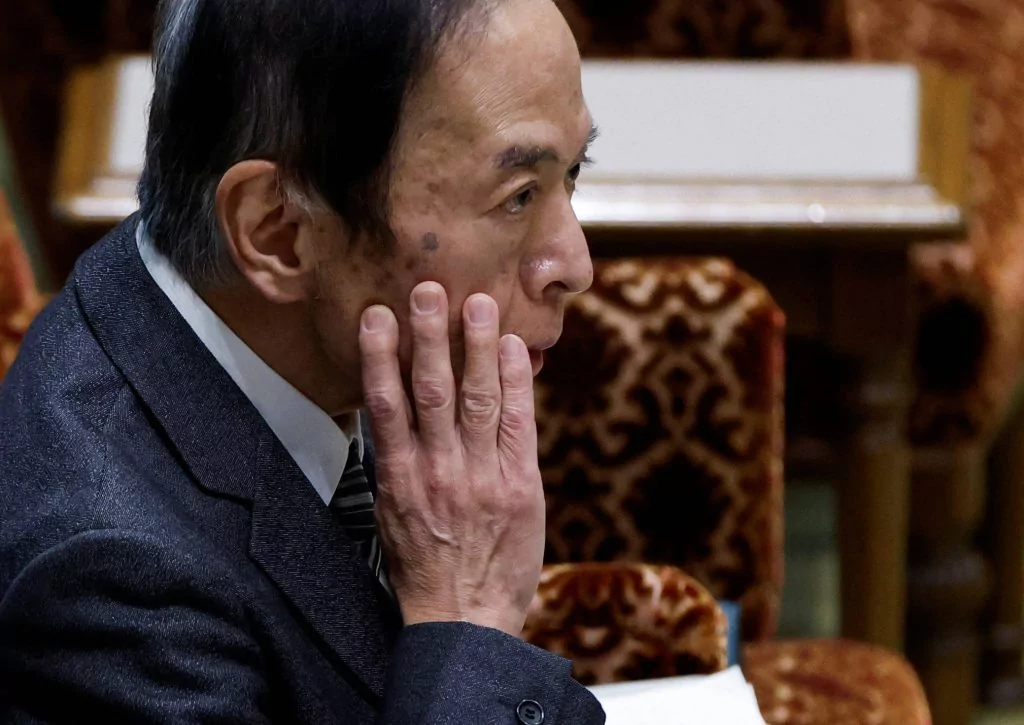

Guvernér japonskej centrálnej banky Haruhiko Kuroda zmenil smerovanie globálnych trhov, keď do investičného sveta vypustil 3,4 bilióna dolárov v hotovosti. Teraz Kazuo Ueda pravdepodobne jeho odkaz zlikviduje a pripraví pôdu pre zvrat toku, ktorý môže spôsobiť šok v globálnej ekonomike, informoval Japan Times.

Len niečo vyše týždňa pred významnou zmenou vo vedení BOJ sa investori pripravujú na zdanlivo nevyhnutný koniec desaťročia ultranízkych úrokových sadzieb, ktoré potrestali domácich sporiteľov a poslali do zahraničia obrovské množstvo peňazí. Odlev sa zrýchlil po tom, ako Kuroda v roku 2016 pristúpil k potlačeniu výnosov dlhopisov, čo vyvrcholilo v horách zahraničných investícií v hodnote viac ako dvoch tretín japonskej ekonomiky.

To všetko hrozí, že sa pod vedením nového guvernéra Uedu rozpadne, a ten možno nebude mať na výber a ukončí najodvážnejší experiment s jednoduchými peniazmi na svete práve v čase, keď zvyšovanie úrokových sadzieb inde už otriasa medzinárodným bankovým sektorom a ohrozuje finančnú stabilitu. V stávke je obrovská suma: Japonskí investori sú najväčšími zahraničnými držiteľmi amerických vládnych dlhopisov a vlastnia všetko od brazílskeho dlhu cez európske elektrárne až po balíky rizikových úverov v jednotlivých štátoch.

Zvýšenie japonských nákladov na pôžičky hrozí zosilnením výkyvov na globálnych dlhopisových trhoch, ktoré sú rozkolísané celoročnou kampaňou amerického Federálneho rezervného systému v boji proti inflácii a novým nebezpečenstvom úverovej krízy. V tejto súvislosti je pravdepodobné, že prísnejšia menová politika BOJ zintenzívni kontrolu veriteľov svojej krajiny v dôsledku nedávnych bankových turbulencií v USA a Európe.

Zmena politiky v Japonsku je “ďalšou silou, ktorá sa nedoceňuje” a “všetky ekonomiky G-3 (Európa, USA a Japonsko) budú tak či onak znižovať svoje bilancie a sprísňovať politiku”, keď k tomu dôjde, povedal Jean Boivin, šéf investičného inštitútu BlackRock a bývalý viceguvernér Bank of Canada. “Keď kontrolujete cenu a uvoľníte zovretie, môže to byť náročné a chaotické. Myslíme si, že je veľmi dôležité, čo sa stane ďalej.”

Obrat toku už prebieha. Japonskí investori vlani predali rekordné množstvo zahraničných dlhopisov, zatiaľ čo miestne výnosy rástli v dôsledku špekulácií, že BOJ bude normalizovať svoju politiku.

Kuroda prilial olej do ohňa vlani v decembri, keď o zlomok uvoľnil kontrolu centrálnej banky nad výnosmi. V priebehu niekoľkých hodín sa japonské štátne dlhopisy prepadli a jen prudko vzrástol, čo otriaslo všetkým od amerických štátnych dlhopisov až po austrálsky dolár.

“Už ste videli začiatok repatriácie týchto peňazí späť do Japonska,” povedal Jeffrey Atherton, portfólio manažér spoločnosti Man GLG, ktorá je súčasťou Man Group, najväčšieho verejne obchodovaného hedžového fondu na svete. “Bolo by logické, keby tieto peniaze vrátili domov a nepodstupovali kurzové riziko,” povedal Atherton, ktorý riadi japonský akciový fond CoreAlpha, ktorý za posledný rok prekonal približne 94 % svojich kolegov.

Návrat domov

Stávky na zmenu politiky BOJ sa v posledných dňoch zmiernili, keďže otrasy v bankovom sektore zvyšujú nádej, že tvorcovia politiky môžu uprednostniť finančnú stabilitu. Investori začali pozornejšie sledovať súvahy japonských veriteľov v obave, že sa v nich môžu opakovať niektoré z problémov, ktoré postihli niekoľko regionálnych bánk v USA.

Účastníci trhu však očakávajú, že rozhovory o úpravách zo strany BOJ sa obnovia, keď sa napätie zmierni.

Od Uedu, vôbec prvého akademika na čele BOJ, sa vo veľkej miere očakáva, že zrýchli tempo sprísňovania politiky niekedy koncom tohto roka. Súčasťou toho môže byť ďalšie uvoľnenie kontroly centrálnej banky nad výnosmi a ukončenie obrovského programu nákupu dlhopisov, ktorého cieľom je stlačiť náklady na pôžičky a podporiť upadajúcu japonskú ekonomiku.

Podľa údajov centrálnej banky BOJ nakúpila japonské štátne dlhopisy v hodnote 465 biliónov jüanov (3,55 bilióna USD podľa súčasných sadzieb), odkedy Kuroda pred desiatimi rokmi zaviedol kvantitatívne uvoľňovanie, čím znížil výnosy a podporil bezprecedentné deformácie na trhu so štátnym dlhom. V dôsledku toho miestne fondy v tomto období predali cenné papiere v hodnote 206 biliónov jüanov a hľadali lepšie výnosy inde.

Táto zmena bola taká seizmická, že japonskí investori sa stali najväčšími držiteľmi štátnych dlhopisov mimo USA, ako aj vlastníkmi približne 10 % austrálskeho dlhu a holandských dlhopisov. Vlastnia tiež 8 % novozélandských cenných papierov a 7 % brazílskeho dlhu, vyplýva z výpočtov agentúry Bloomberg.

Ich dosah sa rozširuje aj na akcie, pričom japonskí investori od apríla 2013 vyplatili na globálne akcie 54,1 bilióna jüanov. Ich akciové podiely sa rovnajú 1 % až 2 % akciových trhov v USA, Holandsku, Singapure a Veľkej Británii.

Japonské ultranízke sadzby boli hlavným dôvodom, prečo jen minulý rok klesol na 32-ročné minimum, a pre obchodníkov s výnosmi (carry traders) bol hlavnou možnosťou financovania nákupov mien od brazílskeho realu po indonézsku rupiu.

“Takmer určite to prispelo k výraznému poklesu jenu, k masívnemu znefunkčneniu japonského dlhopisového trhu,” povedal o Kurodaovej politike bývalý minister britskej vlády a hlavný ekonóm Goldman Sachs Group Inc Jim O’Neill. “Mnohé z toho, čo sa stalo za Kurodu, sa čiastočne alebo úplne zvráti”, ak by jeho nástupca pokračoval v normalizácii politiky, hoci banková kríza môže prinútiť úrady postupovať opatrnejšie, dodal.

Mena sa stiahla z minuloročných miním, k čomu prispel názor, že normalizácia je nevyhnutná.

Ak k tejto rovnici pripočítame minuloročné historické straty globálnych dlhopisov, japonskí investori majú podľa Akiru Takeiho, 36-ročného veterána trhu a správcu peňazí v spoločnosti Asset Management One, ešte viac dôvodov vrátiť sa domov.

“Japonskí dlhopisoví investori mali v minulom roku zlé skúsenosti mimo krajiny, pretože výrazný skok výnosov ich prinútil priznať straty, takže mnohí z nich ani nechcú vidieť zahraničné dlhopisy,” povedal Takei z Tokia, ktorého firma dohliada na 460 miliárd dolárov. “Teraz uvažujú o tom, že nie všetky prostriedky musia byť investované v zahraničí, ale môžu byť investované lokálne.”

Nastupujúci prezident spoločnosti Dai-ichi Life Holdings, jedného z najväčších japonských inštitucionálnych investorov, potvrdil, že presúva viac peňazí zo zahraničných cenných papierov do domácich dlhopisov po tom, čo agresívne zvyšovanie sadzieb v USA spôsobilo, že zabezpečenie proti menovým rizikám je nákladné.

Je isté, že len málokto je ochotný vsadiť na to, že Ueda po nástupe do funkcie rozkýve loď.

Nedávny prieskum agentúry Bloomberg ukázal, že 41 % pozorovateľov BOJ vidí krok k sprísneniu v júni, pričom vo februári to bolo 26 %, zatiaľ čo bývalý námestník ministra financií Eisuke Sakakibara povedal, že BOJ môže zvýšiť sadzby do októbra.

Súhrn názorov zo zasadnutia BOJ v dňoch 9. – 10. marca ukázal, že centrálna banka je naďalej opatrná pri uskutočňovaní obratu v politike pred dosiahnutím svojho inflačného cieľa. A to aj po tom, ako japonská inflácia zrýchlila nad 4 % a dosiahla nové štvorročné maximum.

Ďalšie zasadnutie centrálnej banky, Uedovo prvé, je naplánované na 27. až 28. apríla.

Richard Clarida, ktorý v rokoch 2018 až 2022 pôsobil ako podpredseda Federálneho rezervného systému, má pravdepodobne väčší prehľad ako väčšina ostatných, keďže sa s “priamym strelcom” Kurodom pozná už roky a zvažoval vplyv Japonska na americkú a globálnu menovú politiku.

“Trhy pod Uedom dosť skoro očakávajú, že kontrola výnosovej krivky bude odstránená,” povedal Clarida, ktorý je teraz globálnym ekonomickým poradcom v spoločnosti Pacific Investment Management. Odtiaľ sa Ueda “môže chcieť vydať smerom k zmenšeniu súvahy alebo reinvestovaniu odkupov, ale to nebude v prvom dni,” povedal a dodal, že sprísnenie japonskej menovej politiky bude pre trhy “historickým momentom”, hoci nemusí byť “hnacím motorom globálnych dlhopisov”.

Postupná zmena

Niektorí ďalší pozorovatelia trhu majú skromnejšie očakávania, čo sa stane, keď BOJ zruší svoj stimulačný program.

Ayako Sera, trhová strategička v Sumitomo Mitsui Trust Bank, vidí, že rozdiel medzi sadzbami v USA a Japonsku do určitej miery pretrváva, keďže je nepravdepodobné, že by Fed uskutočnil veľké zníženie sadzieb, ak inflácia zostane vysoká, a neočakáva sa, že by BOJ v najbližšom období sadzby výrazne zvýšila.

“Je dôležité posúdiť všetky úpravy a výhľad celého balíka menovej politiky BOJ, keď sa zamýšľame nad ich vplyvom na cezhraničné toky fondov,” povedala.

Ryosuke Oshima, zástupca generálneho riaditeľa skupiny pre podporu produktov v Mitsubishi UFJ Kokusai Asset Management v Tokiu, sleduje úrovne výnosov ako potenciálny spúšťač zmeny tokov.

“Pri vyšších sadzbách, ako je 1 % pri 10-ročných výnosoch, by sa mohol objaviť určitý apetít po dlhopisových fondoch,” povedal. “Pri pohľade na údaje je však nepravdepodobné, že by všetky svoje investície náhle obrátili späť domov.”

Pre iných, ako je 36-ročný veterán trhov Rajeev De Mello, je pravdepodobne len otázkou času, kedy bude musieť Ueda konať a dôsledky môžu mať globálne dôsledky.

“Plne súhlasím s konsenzom, že BOJ sprísni svoju politiku – bude ju chcieť ukončiť čo najskôr,” povedal De Mello, finančný manažér spoločnosti GAMA Asset Management v Ženeve. “Ide o dôveryhodnosť centrálnej banky, ide o to, že inflačné podmienky sa teraz čoraz viac napĺňajú – normalizácia príde aj do Japonska.”